Viele Anleger freuen sich derzeit über eine positive Portfoliorendite für 2021. Denn trotz des kurzfristigen GameStop-bedingten Rücksetzers Ende Januar erklimmen die US-Börsen neue Höchststände. Der Technologieindex Nasdaq hat 9,3 Prozent und der breite S&P 500 4,5 Prozent hinzugewonnen. Und selbst der defensiv ausgerichtete Swiss Market Index verzeichnet derzeit ein kleines Plus von 1,7 Prozent.

An den Märkten dominiert aktuell das Szenario einer starken Wirtschaftserholung. In diesem Sinne ist die Stimmung an den Börsen auch im Angesicht der immer noch grassierenden Corona-Pandemie gut. Die Unsicherheit an den Märkten ist gemessen am Volatilitätsindex für den S&P 500 auf einem relativ tiefen Niveau. Und gehen in den nächsten Wochen die Zahlen der Neuinfektionen und Krankenhauseinweisungen in Europa und den USA auf breiter Front zurück, wird dies die Stimmung an den Börsen weiter befeuern.

Doch aufgepasst: Im Verlauf des Jahres lauern zahlreiche Gefahren. Es droht kein abrupter Absturz an den Börsen, sondern vielmehr Veränderungen des wirtschaftlichen Umfelds, die manche Anleger auf dem falschen Fuss erwischen könnte. cash.ch präsentiert sieben Szenarien und deren Eintretenswahrscheinlichkeit.

Erste Gefahr: Sorgenkind Europa

Es ist allen Europäern wohlbekannt: Die Einführung und Verabreichung der Covid-19-Impfstoffe kommt schleppend voran. Und im Gegensatz zu den USA sind auf dem alten Kontinent keine gleichwertig grossen Fiskalprogramme zur Minderung der wirtschaftlichen Corona-Schäden wie während der ersten Welle im Frühjahr 2020 geplant. Ebenso verbleiben wegen der Lockdowns viele Arbeitnehmende in Kurzarbeit und die Arbeitslosenzahlen nehmenin der Tendenz europaweit zu.

- Eintretenswahrscheinlichkeit: Mittel bis gross

Zweite Gefahr: Inflation bestimmt Geldpolitik der Fed

In den USA droht eine gegenteilige Gefahr: Das Wirtschaftswachstum könnte stärker als gedacht ausfallen, da die Notenbank die Geldschleusen offenhält, eine angestaute Pandemienachfrage besteht und die Wirtschaft allmählich geöffnet wird. Bereits 27 Prozent der priorisierten Bevölkerung und 10 Prozent der Gesamtbevölkerung haben schon mindestens eine Impfdosis erhalten.

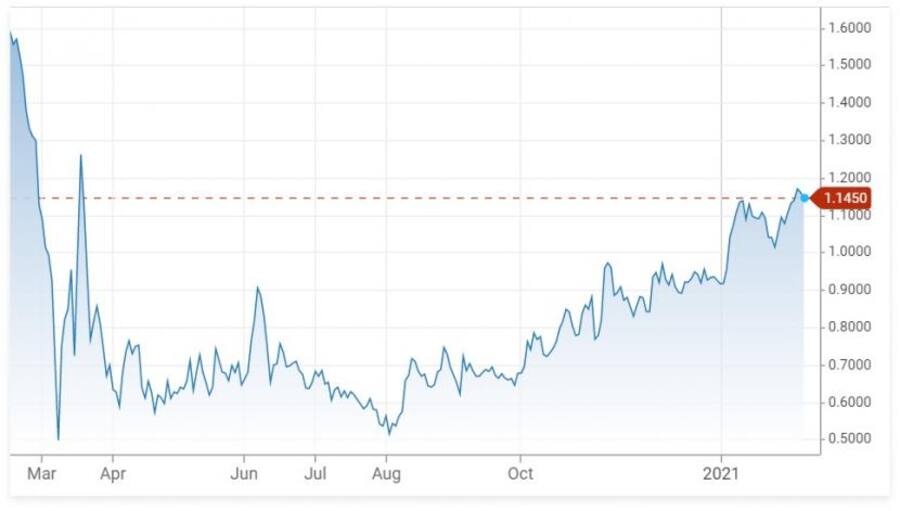

Diese eigentlich erfreuliche Entwicklung könnte dazu führen, dass die Inflation im Verlauf des Jahres bis auf 2,5 Prozent hochschnellt. Im Zusammenhang mit Spekulationsblasen an den Märkten dürfte die amerikanische Nationalbank gegen Ende der zweiten Jahreshälfte dazu gezwungen sein, ihre lockere Geldpolitik abzuschwächen. Als guter Indikator gelten die US-Staatsanleihen mit zehnjähriger Laufzeit: Steigen diese über 1,7 Prozent, sollten Anleger beginnen ihr Portfolio defensiver auszurichten.

Renditeentwicklung der US-Staatsanleihen mit zehnjähriger Laufzeit seit einem Jahr.

Bemerken Investoren, dass die Liquiditätsschwemme abklingt, wird dies die Stimmung an den Börsen nachhaltig ändern und die Wachstumsprognosen eintrüben. Insbesondere die erfolgsverwöhnten Wachstums- und Technologieaktien könnten in diesem Umfeld unter Druck kommen.

- Eintretenswahrscheinlichkeit: Gross

Dritte Gefahr: Anhaltende Dollarschwäche

Obwohl der Dollar gemessen am US-Dollar-Index 2020 bereits 6,7 Prozent verloren hat, sehen Experten bei der Weltwährung noch weiteres Abwärtspotenzial - 10 Prozent im laufenden Jahr. Investoren sind immer weniger bereit, das US-Zwillingsdefizit im Haushalt und in der Leistungsbilanz mitzutragen.

Diese Entwicklung nützt zwar der US-Exportwirtschaft und auch Schwellenländern, die in Dollar verschuldet sind. Doch Unternehmen in Europa, Japan und China haben das Nachsehen. In der Schweiz gehören die beiden grossen Pharmaunternehmen Roche und Novartis zu denjenigen Kandidaten, die stark auf dem US-Markt präsent sind und einen schwächer werdenden Dollar in der Bilanz spüren werden.

- Eintretenswahrscheinlichkeit: Gross

Vierte Gefahr: Steigende Rohstoffpreise bedrohen Renditen

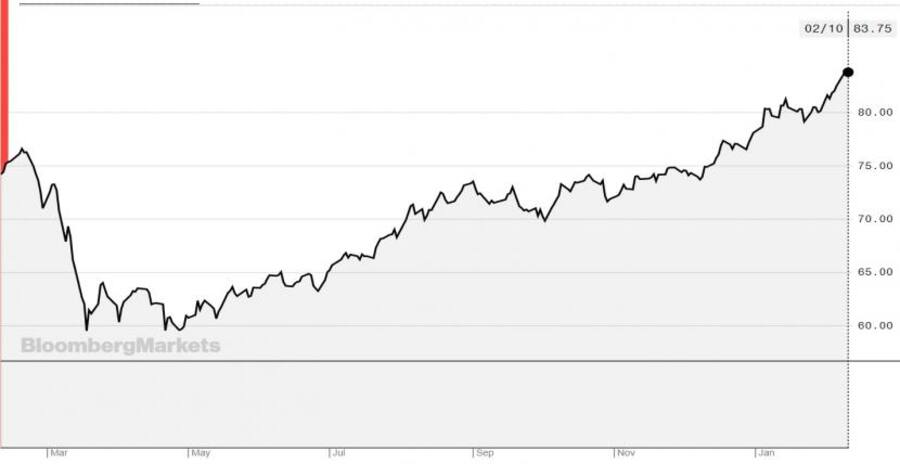

Die anziehende Inflation lässt sich am besten an den Rohstoffpreisen ablesen. Der Bloomberg Commodity Index hat seit Jahresbeginn schon 7,3 Prozent zugelegt. Dieser Umfasst Energierohstoffe, Industriemetalle, Edelmetalle, Agrargüter und Lebendvieh.

Kursentwicklung des Bloomberg Commodity Index seit einem Jahr.

Steigen zukünftig auch die Frachtkosten deutlich, wird sich diese Entwicklung früher oder später auf die Inputkosten bei den Unternehmen auswirken. Aktien von Unternehmen mit geringer Preissetzungsmacht werden darunter leiden. So setzt ein steigender Ölpreis insbesondere der Flugindustrie zu, wo der Energieträger mehr als 30 Prozent der Gesamtkosten ausmacht.

- Eintretenswahrscheinlichkeit: Mittel

Fünfte Gefahr: Der Wachstumsmotor China stottert

Die chinesische Wirtschaft hat eine V-förmige Erholung hingelegt - dies steht ausser Frage. Im letzten Quartal wuchs die Wirtschaft des bevölkerungsstärksten Landes der Welt um 6,5 Prozent gegenüber der Vorjahresperiode. Doch auf lange Frist könnte sich das wirtschaftliche Wachstum wieder verlangsamen. Zur Erinnerung: Dieser Trend hat schon vor der Pandemie eingesetzt.

Denn China vollzieht einen strukturellen Wandel: weniger Exportabhängigkeit, mehr Digitalisierung und Dienstleistungen. Zudem geschieht gleichzeitig eine demographische Umwälzung. Chinas Bevölkerung wird immer älter und es werden immer weniger Kinder geboren. Gegenüber 2019 wurden im vergangenen Jahr 15 Prozent weniger Neugeborene gemeldet. Der gute Lauf der chinesischen Börsen könnte im Verlauf des Jahres abschwächen oder sogar umkehren.

- Eintretenswahrscheinlichkeit: Mittel

Sechste Gefahr: Coronavirus schlägt Impfstoffe

Täglich bombieren die Medien die Leser mit Meldungen über mutierte Versionen des Coronavirus. Im Fokus sind dabei die britische, die südafrikanische und die brasilianische Variante. Bis jetzt scheint dies für die wirksamsten Impfstoffe von Moderna und Pfizer/Biontech noch kein Problem darzustellen.

Dies könnte sich schnell ändern. In dieser Woche verkündeten britische Wissenschaftler, dass eine veränderte Form der britischen Coronavirus-Variante B.1.1.7 in Bristol entdeckt wurde. Diese weist Eigenschaften der südafrikanischen und brasilianischen Variante auf. Sollte die Immunreaktion bei bereits geimpften Menschen beeinträchtigt sein, hätte dies gravierende Folgen: weitere Lockdowns und wirtschaftliche Rückschläge. Der Trend am Aktienmarkt dürfte daher weiter vom Ausgang des Wettlaufs zwischen Corona-Impfstoffen und Virusmutationen bestimmt werden.

- Eintretenswahrscheinlichkeit: Klein

Siebte Gefahr: Joe Biden setzt Handelskrieg fort

US-Präsident Joe Biden will die Beziehung zu Europa und anderen Alliierten «normalisieren». Gegenüber China könnte sich aber der Konflikt zuspitzen. Biden hat zwar betont, dass unter seiner Präsidentschaft kein Handelskrieg stattfinden wird. Er verwendet stattdessen die Bezeichnung «extremer Wettbewerb». Der neue Aussenminister Antony Blinken nimmt hingegen kein Blatt vor den Mund und sagte kürzlich, dass Trump mit seinem harten Ansatz gegenüber China richtig gelegen sei.

Vielfach hiess es: «Unter den Demokraten wird die Beziehung zu China besser.» Dabei geht vergessen, dass der Handelskonflikt zwischen den USA und China bereits unter US-Präsident Barack Obama eingeleitet wurde. Daher könnte es gut sein, dass Biden seine Alliierten im Konflikt der Grossmächte einspannen will. Weitere Zollerhöhungen sind nicht unrealistisch. Der in der Folge geschwächte Welthandel dürfte im Wachstum seine Spuren hinterlassen.

- Eintretenswahrscheinlichkeit: Klein

Dieser Artikel erschien zuerst bei «Cash.ch» mit dem Titel: «Inflation, Dollar und Corona: Sieben Gefahren für die Aktienrally 2021»