Das Renditeprofil der Anlageklasse Private Equity ist oft das Resultat der aktivistischen Vorgehensweise der Fondsmanager, die erheblichen Einfluss auf die Investitionen ausüben. Anleger profitieren somit nicht nur von Engagements in sonst unzugängliche Unternehmen in Privatbesitz, sondern auch von den Fähigkeiten der Fondsmanager, den langfristigen Wert eines Unternehmens zu steigern.

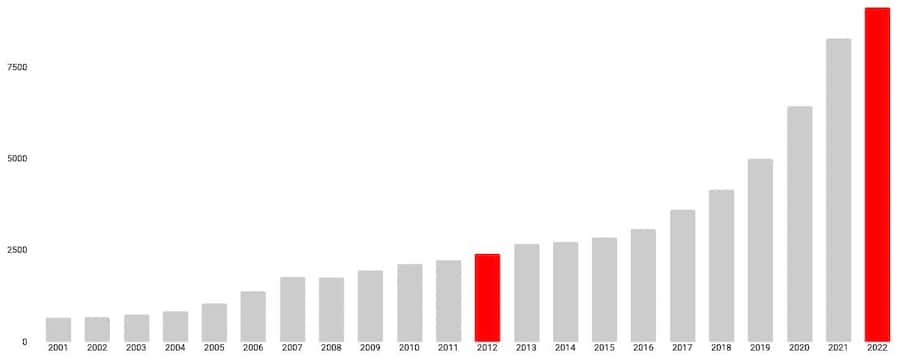

Wie populär die Anlageklasse Private Equity weltweit ist, zeigt die folgende Grafik eindrücklich: Seit 2012 sind die verwalteten Vermögen in Private Equity von ca. 2.4 Billionen US-Dollar auf geschätzt über 9.1 Billion US-Dollar per 31.12.2022 gewachsen.1

UBS Asset Management, Real Estate & Private Markets (REPM); September 2023. Basiert auf Preqin-Daten vom 24. November 2023. Daten werden ständig aktualisiert und können sich ändern.

Laut der Schweizer Pensionskassenstudie von Swisscanto lagen bei den Schweizer Pensionskassen die Anlagequoten im Private Equity Bereich mit durchschnittlich 1.7% deutlich niedriger als in Ländern wie beispielsweise USA und Kanada, haben sich in den letzten 10 Jahren jedoch stetig erhöht. Der Vergleichswert lag 2013 bei lediglich 0.7%. Vorsorgewerke mit relativ hohen Anteilen an illiquiden Anlagen haben im generell schwierigen Anlagejahr 2022 gemäß Studie überdurchschnittlich performt. Private Equity in schweizdomizilierte und vor ort operativ tätige Unternehmen ist seit 2022 gemäß BVV2 außerdem als eigene Anlageklasse aufgeführt. Deshalb dürfte sich dieser Trend unserer Einschätzung nach weiter fortsetzen. 2

Pensionskassen können sich an Private Equity Fonds zum Auflagezeitpunkt beteiligen, was auch ‚Primary Investment‘ genannt wird. Das Kapital der Anleger fließt dabei schrittweise in geschlossene Fonds mit einer Laufzeit von zehn Jahren oder mehr. Diese Struktur ermöglicht es den Private-Equity-Fondsmanagern, in den zugrunde liegenden Portfoliounternehmen langfristige Strategien zur Wertschöpfung zu verfolgen. Der Nachteil: Ändern sich die Umstände des Investors während der langen Laufzeit, gibt es keinen vorzeitigen Liquiditätsmechanismus.

Für Investoren, die ihre Primary investments vorzeitig verkaufen möchten, bietet der Sekundärmarkt eine mögliche Lösung, wenn auch mit einem gewissen Discount. Ein Private-Equity-Sekundärkäufer übernimmt dabei die Rolle eines Liquiditätsanbieters. Dieser Sekundärmarkt wiederum - auch Secondaries genannt - bietet anderen Anlegern einen schnellen, alternativen Zugangsweg zu Private Equity. Der Vorteil: Mehr Liquidität & mehr Flexibilität im Vergleich zu Primary investments. Doch auch hier ist eine breite Diversifikation innerhalb des Portfolios wichtig. Fondsmanager und Anlagestiftungen bieten deshalb Secondaries in Form breit diversifizierter Fondslösungen an.

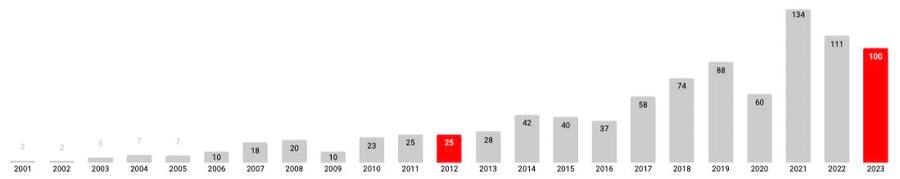

Der Sekundärmarkt ist seit 2012 deutlich gewachsen: 2012 war dieses Anlagesegment mit einem geschätzten jährlichen Transaktionsvolumen von rund 25 Milliarden US-Dollar noch relativ klein; 2022 wurden hingegen Transaktionen mit einem Gesamtvolumen von über 110 Milliarden US-Dollar abgewickelt. Für 2023 wird ein Gesamtvolumen von ca. 100 Milliarden US-Dollar prognostiziert.3

UBS Asset Management, Real Estate & Private Markets (REPM); September 2023 . Basierend auf Greenhill - Global Secondary Market Review (estimate for 2023) vom 30. Juni 2023

Sekundärmarkt-fokussierte Anlagevehikel haben Eigenschaften, die für Anleger sehr wertvoll sind:

- Auch mit kleinen Investitionsvolumen lässt sich sehr schnell ein Private Equity Exposure in ausreichender Diversifikation herstellen.

- Da Sekundärmarkt-fokussierte Fonds typischerweise Anteile zu Preisabschlägen/ Discounts einkaufen, die vor allem im momentanen Marktumfeld sehr attraktiv sind, lässt sich auch die ansonsten übliche Periode negativer Renditen minimieren oder sogar ganz vermeiden.

- Da die Beteiligungen zu einem späteren Zeitpunkt im Lebenszyklus erworben werden, ist die Restlaufzeit entsprechend kürzer. Die Anlage produziert daher schneller Liquidität als ein traditionelles Private-Equity-Fonds Investment.

- Sekundär- wie auch Primärmarktanlagen in Private Equity können die Funktion von Stabilisatoren in einem Portfolio wahrnehmen, da sich die Rendite nicht im Gleichschritt mit den traditionellen Märkten bewegt (Bandbreite der Korrelation zwischen 0.54-0.84).4

Quellen:

1 Preqin-Daten vom 24. November 2023. Daten werden ständig aktualisiert und können sich ändern.

2 Swisscanto, Schweizer Pensionskassenstudie 2023

3 Greenhill - Global Secondary Market Review (estimate for 2023)vom 30. Juni 2023

4 Approximative Korrelationszahlen gemäss www.capitalmarketassumptions.com/matrices/

Diese Veröffentlichung ist nicht als Aufforderung zur Abgabe eines Angebots zum Kauf oder Verkauf von Wertpapieren oder anderen Finanzinstrumenten zu verstehen, die sich auf die UBS Asset Management Switzerland AG oder mit ihr verbundene Unternehmen in der Schweiz, den Vereinigten Staaten oder einer anderen Jurisdiktion beziehen. UBS untersagt ausdrücklich die Weiterverbreitung oder Vervielfältigung dieses Materials ganz oder teilweise ohne vorherige schriftliche Genehmigung von UBS und UBS übernimmt keinerlei Haftung für die diesbezüglichen Handlungen Dritter. Die in diesem Dokument enthaltenen Informationen und Meinungen wurden auf der Grundlage von Informationen zusammengestellt oder auf der Grundlage von Informationen aus Quellen erstellt, die als zuverlässig und in gutem Glauben angesehen werden, aber es wird keine Verantwortung für Fehler oder Auslassungen übernommen. Alle diese Informationen und Meinungen können ohne vorherige Ankündigung geändert werden. Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit kein Indikator für die Zukunft ist. Bei Investitionen in Immobilien / Infrastruktur / Lebensmittel und Landwirtschaft / Private Equity / Private Credit (über Direktinvestitionen, geschlossene oder offene Fonds) sind die zugrunde liegenden Vermögenswerte illiquide, und die Bewertung ist

eine Frage der Beurteilung durch einen Gutachter. Der Wert von Anlagen und die Erträge aus ihnen können sowohl fallen als auch steigen und Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Alle geäusserten Markt- oder Anlageansichten sind nicht als Anlageanalyse gedacht. Das Dokument wurde nicht im Einklang mit den Anforderungen einer Rechtsordnung erstellt, die die Unabhängigkeit von Finanzanalysen fördern soll, und unterliegt keinem Verbot des Handels vor der Verbreitung von Finanzanalysen. Die in diesem Dokument enthaltenen Informationen stellen weder eine Ausschüttung noch eine Empfehlung zum Kauf oder Verkauf eines bestimmten Wertpapiers oder Fonds dar. Einige der Kommentare in diesem Dokument gelten als zukunftsgerichtete Aussagen. Die tatsächlichen zukünftigen Ergebnisse können jedoch erheblich abweichen. Die zum Ausdruck gebrachten Meinungen spiegeln das beste Urteil von UBS Asset Management zum Zeitpunkt der Erstellung dieses Dokuments wider und jegliche Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, zukünftiger Ereignisse oder aus anderen Gründen zu aktualisieren oder zu ändern, wird ausgeschlossen. Darüber hinaus sind diese Ansichten nicht dazu gedacht, die zukünftige Wertentwicklung einzelner Wertpapiere, Anlageklassen oder Märkte im Allgemeinen vorherzusagen oder zu garantieren, noch sollen sie die zukünftige Wertentwicklung eines Kontos, Portfolios oder Fonds von UBS Asset Management vorhersagen. Quelle für alle Daten/Grafiken, sofern nicht anders angegeben: UBS Asset Management, Real Estate & Private Markets.

Die hierin geäusserten Meinungen bieten eine Übersicht zu den Einschätzungen von UBS Asset Management, Real Estate & Private Markets, per November 2023. Alle Angaben per November 2023, sofern nicht anders angegeben. Veröffentlicht im November 2023.