Seit gut zwei Wochen boomen einzelne Aktien, auf die kein Profi sein Pulver gesetzt hätte: Gamestop, Blackberry, AMC Entertainment, Nokia, Bed, Bath & Beyond. Es sind dies nicht etwa Tech- oder Zukunftsfirmen, sondern eher Unternehmen mit einer gewissen Vergangenheit. Die Aktien haben einen tiefen Kurs- beziehungsweise Nennwert. Es gibt grosse Short-Positionen.

Vor allem wird die Nachfrage angetrieben von Kleinstaktionären, die sich über Austauschforen wie Reddit Wallstreetbets und Twitter gegenseitig bestärken.

Danach handeln sie die Titel auf Online-Tradingplattformen wie Robinhood.

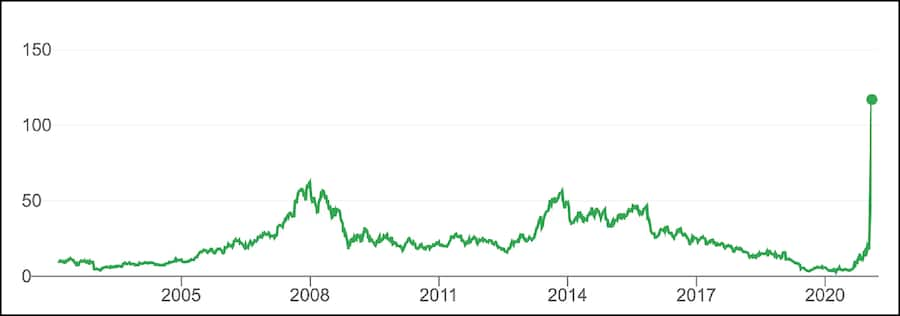

Sehr. Am deutlichsten schlug das Phänomen bei Gamestop ein: Die Aktie sprang seit Jahresbeginn um über 700 1'500 Prozent nach oben. Die Detailhandelskette für Computerspiele wurde schliesslich mit über 10 Milliarden 19 Milliarden Dollar bewertet – höher als diverse viel grössere S&P-Konzerne (Stand 27. Januar, Vormittag 16.30 Uhr MEZ).

Es ist rätselhaft. Einen Trigger bieten offenbar traditionelle Hersteller, um die sich auf Reddit noch Fans scharen – Musterbeispiele sind Nokia und Blackberry, zwei legendäre Marken früherer Zeiten.

Etwas speziell ist der Fall von Gamestop: Hier wurde der Run ausgelöst durch die Warnung von Citron Research, einer auf Short-Chancen spezialisierten Analysefirma. Reddit-Nutzer konterten die entsprechende Verkaufsempfehlung mit dem Kauf von Gamestop-Aktien, was wiederum andere Investoren mit Short-Postionen zwang, die Papiere schleunigst nachzukaufen – ein klassischer «Short Squeeze» enstand. Womit die Stampede vollends ausgelöst wurde.

Entwicklung der Gamestop-Aktie, 2002 bis 2021.

Begrenzt. Short-Selling-Analysten gehören ja auch nicht unbedingt zum Hochadel der Wallstreet. Allerdings treiben die Socialmedia-Trader nun Aktien hoch, die den klassischen Bank-Analysten ebenfalls eher suspekt sind – so dass auch deren Prognosen «verfälscht» werden. Und die Spitzenumsätze des «Herdenphänomens» erreichen immerhin den zweistelligen Milliardenbereich; die Gamestop-Aktie wurde an diesem Dienstag beispielsweise reger gehandelt als Tesla.

Ein erster Hedge Fund kam durch die überraschenden Kursausschläge bereits in Schwierigkeiten. Und mittlerweile kursieren in den USA Gerüchte, dass weitere Fonds ihre Shortpositionen nicht mehr bedienen können.

Die entscheidende Frage ist allerdings, ob sich so etwas auf die Länge und in der Breite halten lässt. Ob also solche «Kleinaktionärs–Stampeden» zum Dauerphänomen werden.

Beides ist denkbar. Möglich wäre, dass wir es mit einem Fall zu tun haben wie seinerzeit die «Flash Mobs» – wo irgendwelche Leute in Bahnhofshallen plötzlich ein Liedchen zu singen begannen. Das kam ums Jahr 2012 auf und war bald wieder weg.

Denkbar aber auch, dass zumindest das Shortselling durch die Robinhood-Gefahr etwas zurückgedrängt wird (schliesslich ist das Risiko dort nun grösser); und dass am Ende ein paar Short-Selling-Analysefirmen und Hedge Fonds verschwinden.

Abwarten. Es gibt Meldungen von einzelnen Kleinspekulanten, die schon Millionen eingeheimst haben. Aber unbemerkt steigen natürlich auch die Bewertungen in den Beständen der grossen Asset Manager. «Reuters» hat beispielsweise errechnet, dass der Finanzriese Blackrock durch das Phänomen rund 2,4 Milliarden Dollar an Buchwerten gewonnen hat.

Eine hübsche Deutung hat Paul Donovan, der Chefökonom des UBS-Wealth-Management: «Die Story über die Reddit-inspirierten Blasen erzählt, dass jetzt Vermögen von grossen Short-Sellern zu normalen Kleinanlegern transferiert wird. Je länger diese Blase anhält, desto weniger wahrscheinlich ist das. Stattdessen wird Vermögen von Bubble-Käufern zu normalen Anlegern verschoben. Dieser Transfer wird permanent, sobald die Blase platzt.»

Eine These dazu: Vieles wird verschwinden – ein bisschen bleibt. John Plassard, Aktienstratege bei Mirabaud, erinnert daran, dass das Börsentrading momentan in einer Ausnahmesituation steckt: Viele Menschen im Lockdown lenken sich mit «Börseleien» ab; deshalb konnten die entsprechenden Trading-Plattformen im 2020 massiv wachsen. Diese Basis wird aber auch wieder verschwinden.

Andererseits: Alleine Robinhood hat inzwischen rund 13 Millionen Nutzer. Und Plattformen wie Reddit und Twitter bieten heute eine Infrastruktur, auf der sich Aktionärs-Meinungen zusammenballen können. Die einschlägige Sub-Seite «Wallstreetbets» auf Reddit hat schon über 2 Millionen User: Wenn hier Bewegung reinkommt, spürt das auch die Wall Street.

Dies wird man nun nicht länger ignorieren. Das Narrativ, dass sich hier eine «Disruption» der Finanz-Szene abzeichnet – ähnlich Social Media im Medienbereich oder der «Uberisierung» im Transportwesen – hat denn auch seine Anhänger.

Ja, aber nun kommt ein neuer, dynamischer Zug hinein. Die Profis haben dazu sogar schon eine Abkürzung: NDT. Das heisst «New Day Traders». Im Gegensatz zu den klassischen Kleinanlegern handeln die NDT mit hohem Tempo – sie hoffen auf Tagesgewinne, nicht auf eine schöne Rendite bis Weihnachten.

Denkbar. Dann hätten wir es sogar mit einem altbekannten Ereignis in neuem Look zu tun: Im 20. Jahrhundert sprachen die Börsianer ja von «Dienstmädchenhausse», wenn am Ende einer Aufschwungphase plötzlich viele Kleinanleger einstiegen (und dann im Crash ihre Ersparnisse verloren).

Wenn eine Blase in ihre Endphase kommt – so hat der Ökonom Hyman Minsky erforscht –, dann beginnen zwei Denkweisen die Finanzmärkte zu prägen:

- Erstens FOMO, abgekürzt für «Fear of Missing Out». Man stürzt sich in den Markt, weil man nicht länger tatenlos zusehen mag, wie andere rasch Geld verdienen.

- Zweitens: die «Greater Fool»-Attitüde. Man kauft ein Papier nicht etwa, weil man seinen Wert als gut einschätzt, sondern bloss noch mit der Absicht, bald einen Käufer zu finden, der noch mehr bezahlt.

- Zum Thema: Die fünf Phasen einer Börsenblase.

Wenn es nur so einfach wäre… Zu den berühmten Sprüchen an den Finanzmärkten gehört auch: «This time is different». Am Ende eines Booms glauben viele Anleger, man sei in eine neue Ära eingetreten – und die alten Wirtschaftsregeln seien inzwischen ausser Kraft. Deshalb könne es noch jahrelang so weitergehen.

Und darum wiederum werden gewisse «Verrücktheiten» nun nicht als Warnsignale gedeutet. Der «This time is different»-Glaube trägt vielmehr dazu bei, dass der Boom sich noch länger hält – was wiederum die FOMO (siehe oben) weckt.

Die heute prägende «This time is different»-Vorstellung besagt, dass die Negativzinsen und die enormen Notenbankmengen historisch einmalig sind; und dass die Staaten diesen Zustand noch lange aufrecht erhalten werden.

Schon – aber nicht nur. Der Gamestop-Vorgang schwappte direkt nach Europa herüber. Messbar wurde es am Mittwoch auf Tradegate, einer deutsche Plattform für Privatkleinanleger: Auch dort wollen jetzt Tausende reich werden durch einen raschen Deal mit dem Computerspielhändler aus Texas.

Schwierig. Allgemein mangelt es in Europa noch an Online-Plattformen, wo man gratis hin- und hertraden kann. Folglich ist auch das entsprechende Publikum klein. Anders gesagt: Die «Herde» hat hier weniger Wucht, um solche Börsensprünge auszulösen.

Ausserdem gibt es nicht allzuviele Börsentitel, die ins «Beuteschema» passen – bekannter Name, etwas aus der Mode geraten, tiefer Kurs- respektive Nennwert.

Am ehesten fällt einem da noch Kudelski ein, an deren Nagra-Tonbänder sich viele noch liebevoll erinnern (Preis einer Aktie: gut 4 Franken).