Für den Kauf von Versicherungsleistungen bevorzugt der Grossteil der 1000 Befragten weiterhin den direkten Kontakt mit einem Menschen gegenüber digitalen Kanälen. Zudem stehen sie Trends wie der zunehmenden Datenerfassung, stark individualisierten oder situationsabhängigen Versicherungsangeboten eher ablehnend gegenüber. Vor allem bei der jungen Kundschaft zeigt sich aber über die Hälfte der Befragten offen: Sie würden auch Versicherungen bei alternativen Anbietern wie Technologieunternehmen kaufen oder einer in ein neues Produkt integrierten Versicherung zustimmen. Die Branche spürt zwar diesen Druck, bewegt sich aber erst vorsichtig und noch etwas unsicher in Richtung Digitalisierung.

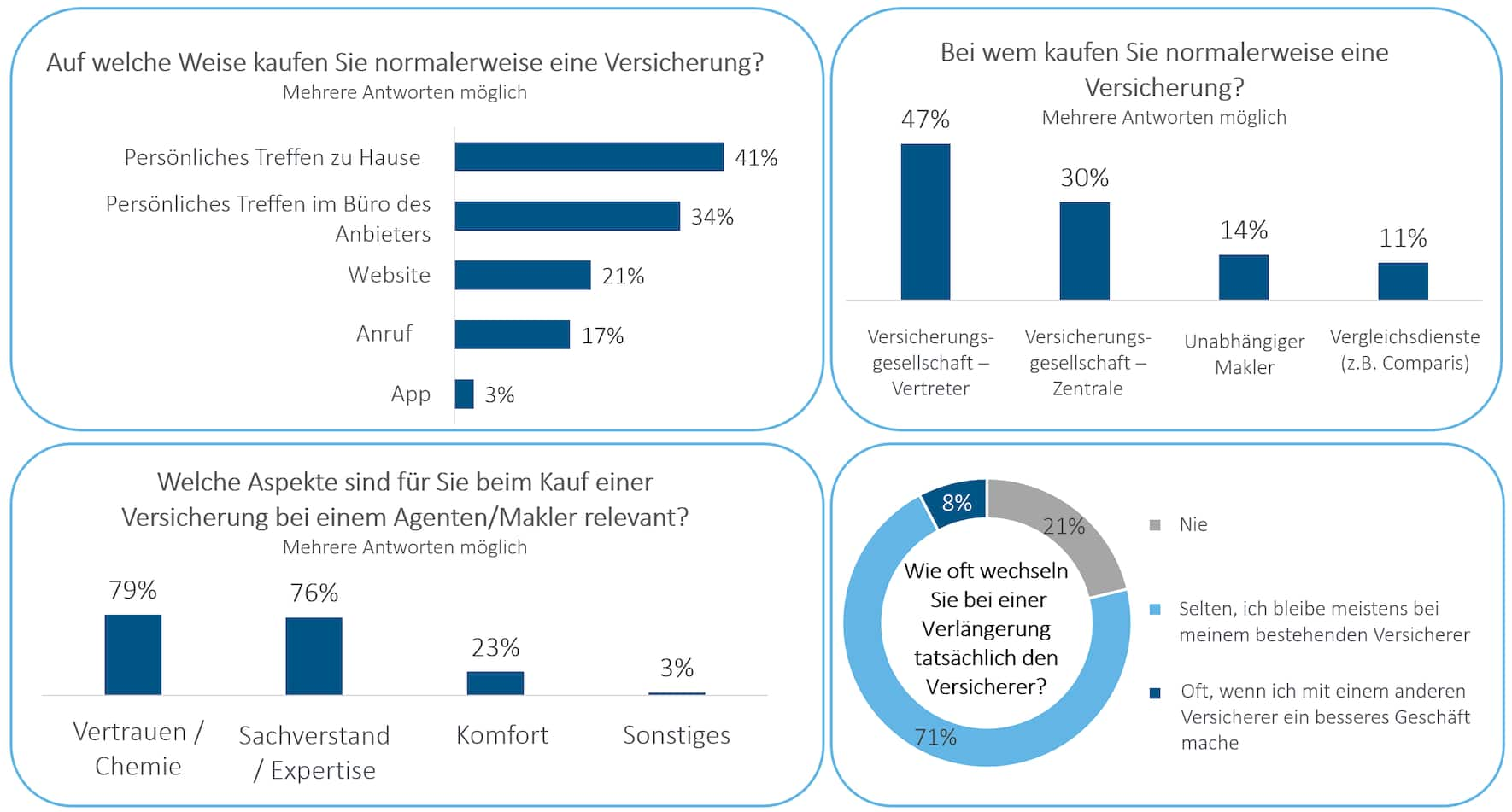

Den Konsumentinnen und Konsumenten liegt viel daran, ihre Versicherungsprodukte zu verstehen. Dabei schätzen sie vor allem die Expertise der Versicherungsvertreter (76%) und schenken ihnen grosses Vertrauen (79%). So nehmen diese auch heute noch die zentrale Stellung im Kaufprozess ein: Knapp die Hälfte (47%) der Befragten kauft Versicherungen bei einer Vertreterin oder einem Vertreter, ein knappes Drittel (30%) geht über eine zentrale Kontaktperson im Unternehmen, und 14 Prozent bevorzugen dafür firmenunabhängige Versicherungsberaterinnen beziehungsweise -makler.

Die persönliche Beratung ist auch die wichtigste Informationsquelle für den Versicherungskauf (41%), und zwar über alle Alterskategorien hinweg, selbst wenn sie bei den Jungen zunehmend an Bedeutung verliert. Immerhin gibt ein gutes Viertel der Befragten (27%) an, sich mehrheitlich selbst zu informieren, dies über verschiedene Quellen und meist online.

Grafik 1: Ausgewählte Studienergebnisse. Umfrage unter 1000 Einwohnern der Schweiz zwischen 18 und 69 Jahren. Die Ergebnisse der oberen beiden Charts beziehen sich auf komplexe Produkte wie Lebensversicherungen.

«Versicherungsvertreter werden nicht aussterben. Kunden wollen ihre Beratungsperson nicht durch Algorithmen und Roboter ersetzen – aber sie erwarten künftig von ihr, dass sie diese Tools bei der Beratung einsetzt. In zehn Jahren sind digital versierte Berater und Beraterinnen das Herzstück der erfolgreichsten Versicherer der Schweiz», sagt Simon Walpole, Leiter Versicherungen bei Deloitte Schweiz.

Wechselbereitschaft sehr gering

Kundinnen und Kunden in der Schweiz bleiben gerne bei ihrem angestammten Anbieter: Gut ein Fünftel (21%) verlängert einen ablaufenden Vertrag ohne vertiefte Prüfung, und knapp drei Viertel (71%) bleiben meistens beim bestehenden Versicherer. Und nur acht Prozent geben an, dass sie oft wechseln, wenn sie ein besseres Angebot sehen. Als Wechselgrund stehen bei knapp der Hälfte (48%) der Preis oder die Leistung im Vordergrund, gut ein Fünftel (21%) war unzufrieden mit ihrem aktuellen Anbieter.

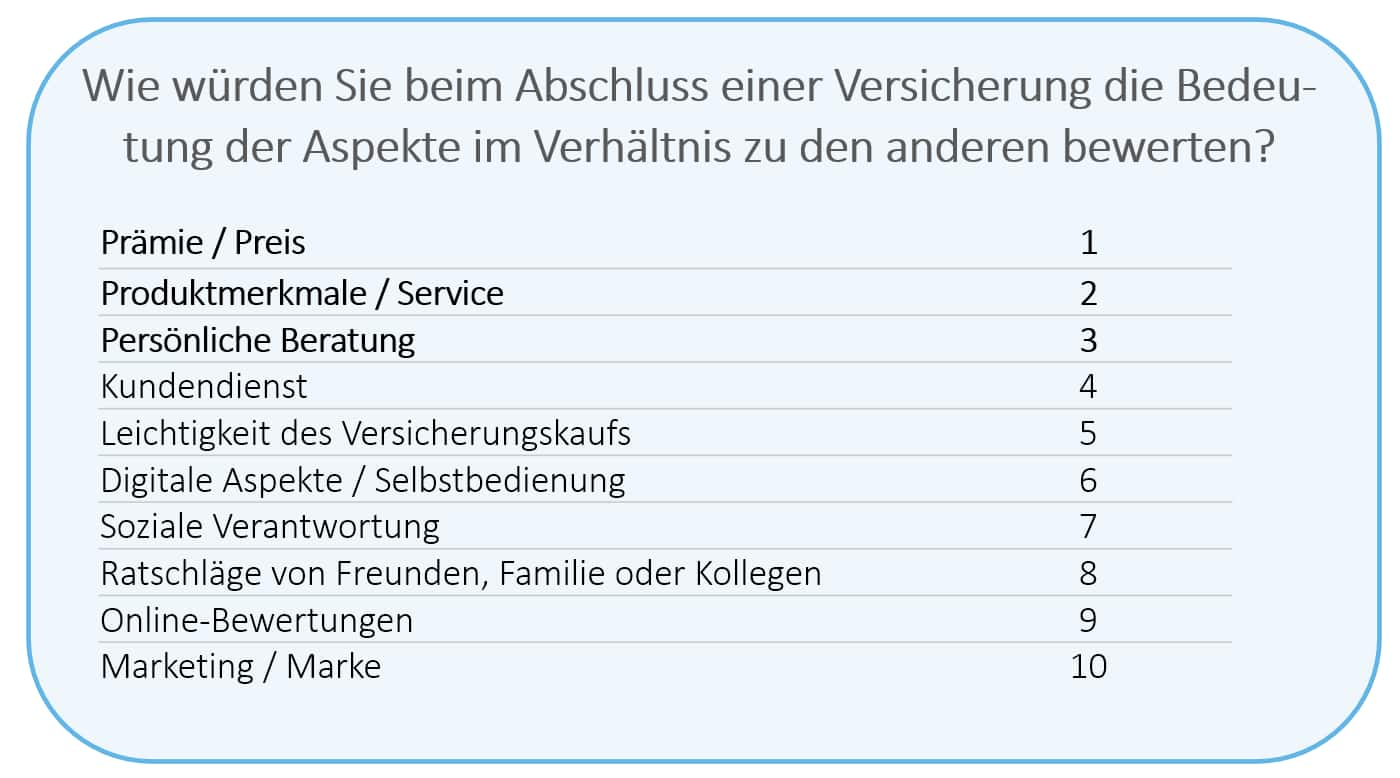

Grafik 2: Entscheidungskriterien zum Versicherungskauf . Umfrage unter 1000 Einwohnern der Schweiz zwischen 18 und 69 Jahren. Die Resultate beziehen sich auf einfache Versicherungsprodukte.

Preis und Produktmerkmale sind wenig überraschend auch für die eigentliche Kaufentscheidung die wichtigsten Kriterien, gefolgt von der Beratung und dem Kundendienst. Wenig beeindruckt zeigt sich die Kundschaft von Marketingmassnahmen der Unternehmen oder deren Markenimage. Diese beiden Aspekte spielen gemäss den Befragten offenbar kaum eine Rolle. «Aus Sicht der Kundinnen und Kunden erscheint die Marke bei der Kaufentscheidung zwar als nicht wichtig. Wir wissen aber aus Erfahrung, dass Kundinnen und Kunden kaum je Versicherungen bei Unternehmen abschliessen, von denen sie noch nie gehört haben. Versicherungen müssen sichtbar sein und Bekanntheit erreichen, damit sie bei einer Erneuerung in den Köpfen präsent sind und dadurch den Kaufentscheid beeinflussen können», sagt Roger Lay, Director und Experte für Versicherungsmarketing bei Deloitte Schweiz.

Mehrheit würde bei Branchenfremden kaufen

Neben den Versicherungen selbst können auch viele Technologiekonzerne mit einer starken Marke punkten und stehen in regelmässigem Austausch mit Kundinnen und Kunden. Mehr als die Hälfte (57%) aller Befragten würde denn auch eine Versicherung bei einem solchen nicht traditionellen Anbieter abschliessen oder eine direkt an den Produktkauf gekoppelte Versicherung – zum Beispiel bei Autos oder Tickets – erwerben. Die Bereitschaft dafür nimmt aber mit zunehmendem Alter stark ab: Während 78 Prozent der Befragten unter 30 einen alternativen Anbieter in Betracht ziehen würden, sind es bei über 65-Jährigen nur 29 Prozent.

Kundinnen und Kunden sind einer verhaltensbasierten Preisgestaltung gegenüber grundsätzlich offen eingestellt. Dies kann Faktoren wie Fahrstil, Fitnesslevel oder Lifestyle umfassen. Insgesamt halten 31 Prozent aller Befragten Versicherungsprämien aufgrund solcher Verhaltensfaktoren für fair, und 46 Prozent würden den Kauf einer entsprechenden Police bei einem guten Preis-Leistungs-Verhältnis in Betracht ziehen.

Wenn die Preisgestaltung aber von unveränderbaren und nicht offensichtlichen Faktoren wie Nationalität der Person abhängt, sinken die Akzeptanzraten deutlich. Knapp die Hälfte (43%) lehnt solche Modelle rundweg ab. Die Befragten zeigen auch wenig Interesse daran, entsprechend ihrem Verhalten oder ihrem Standort via Smartphone spezifische Versicherungsangebote zu erhalten. Nur Kundinnen und Kunden unter 30 Jahren sind dafür etwas offener.

Intelligente Schadens-App wird Standard

Trotz noch niedriger Kaufabschlussrate über digitale Kanäle: Schadensmeldungen, Änderungen der Deckung oder ähnliche Interaktionen wollen die Menschen möglichst einfach online abwickeln. Im Gegensatz zur persönlichen Beratung sind in den digitalen Kanälen gemäss der Umfrage Einfachheit, Verständlichkeit und Convenience die wichtigsten Eigenschaften. «Die Dienstleistungen müssen möglichst nahtlos in den digitalen Alltag der Menschen integriert sein. Die wenigsten Unternehmen der Branche haben jedoch bereits verstanden, was ein durchgehend digitalisierter Verkaufsprozess alles mit sich bringt», erläutert Simon Walpole.

«Wir wissen aus anderen Ländern und Sektoren, dass digitale Technologien auch den Schweizer Versicherungsmarkt umkrempeln werden. Die simple Übersetzung vorhandener Prozesse in Online-Angebote führt allerdings nicht zum Erfolg. Es braucht eine Komplexitätsreduktion und eine intuitive, auf die Kundenbedürfnisse ausgerichtete Benutzerführung. Intelligente Apps, die relevante Daten zu einem Schadenfall erfassen und mittels künstlicher Intelligenz verarbeiten sowie dem Kunden Informationen und zusätzlichen Dienstleistungen zur rechten Zeit zur Verfügung stellen – das wird für Versicherer bald zur Pflicht. Für Kundinnen und Kunden ist der Schadenfall die Stunde der Wahrheit, in der sich zeigt, was eine Versicherung wert ist. Dann entscheiden auch die meisten Kunden auch über die Fortsetzung der Vertragsbeziehung», erläutert Daniel Schlegel, zuständiger Partner für Technologiestrategie und -transformation bei Deloitte.

Einbindung in Ökosysteme überlebenswichtig

Am Beispiel Mobilität zeigt sich auch eine weitere zentrale Herausforderung der Versicherer: Fahrzeughersteller verkaufen vermehrt selbst entsprechende Versicherungen. Oft basieren ihre Angebote auf Produkten etablierter Versicherer, die sich so in ein digitales Ökosystem einbringen können. Diese Ökosysteme stellen eine breite Palette von Produkten und Dienstleistungen bereit, orientieren sich klar an den Kundenbedürfnissen und sind meist via App oder über einen Internet-Browser verfügbar.

«Für etablierte Versicherungen wird es in den kommenden Jahren matchentscheidend, sich an den entstehenden Ökosystemen zu beteiligen oder noch besser selbst in deren Mittelpunkt zu stehen. Gleichzeitig müssen sie sich starke Technologiepartnerschaften sichern. Der pandemiebedingte Digitalisierungsschub verändert die Art und Weise, wie Menschen Dienstleistungen beziehen, fundamental. Ich rechne mit sich rasch intensivierenden Veränderungen in der Branche und einem Rennen um die besten Partner und Ökosystemen rund um Themen wie Wohnen, Mobilität, Altern oder Gesundheit», so Simon Walpole, Leiter Versicherungen bei Deloitte.

Über die Studie: Deloitte Insurance Consumer Survey

Um das Verhalten und die Präferenzen der Schweizer Kundschaft für Versicherungsprodukte zu analysieren, hat Deloitte im Dezember 2020 eine Umfrage unter 1000 Teilnehmenden im Alter zwischen 18 und 69 Jahren aus dem deutsch- und französischsprachigen Teil der Schweiz durchgeführt. Die Online-Umfrage konzentrierte sich ausschliesslich auf Versicherungen für Einzelpersonen. Sie wurde von Deloitte entworfen und durch eine spezialisierte externe Forschungsagentur durchgeführt, welche die Befragten identifizierte und die Daten sammelte.

Lesen sie auch die Analyse zur Assekuranz im Rahmen unserer Studien zur Finanzdienstleistungsindustrie 2030 «Versicherungen auf dem Weg in die digitale Revolution» oder schauen Sie das Video dazu mit unseren Versicherungsexperten an.