Die Renten von Frauen sind in der Schweiz deutlich niedriger als diejenigen der Männer. Lassen sich Frauen das BVG-Guthaben als Rente auszahlen, erhalten sie im Mittel rund 1400 Franken – das sind 40 Prozent weniger als die durchschnittliche Rente von Männern (2350 Franken). Noch grösser ist die Kluft beim Kapital in der zweiten Säule: Männer haben im Durchschnitt rund 250'000 Franken auf der hohen Kante, Frauen lediglich 110'000 Franken.

Das kann zwar mit unterschiedlichen Erwerbsbiografien und Löhnen erklärt werden. In der Schweiz kommen aber eine Reihe institutioneller Defizite dazu, weshalb die Schweiz im internationalen Vergleich einen überdurchschnittlich hohen «Gender Pension Gap» aufweist. Dazu zählen unter anderem die Eintrittsschwelle in der beruflichen Vorsorge BVG und die unzureichende Berücksichtigung von Betreuungszeiten im Vorsorgesystem. Aus sozialpolitischer Sicht ist das kritisch zu hinterfragen.

Breite Unterstützung der Reformvorschläge

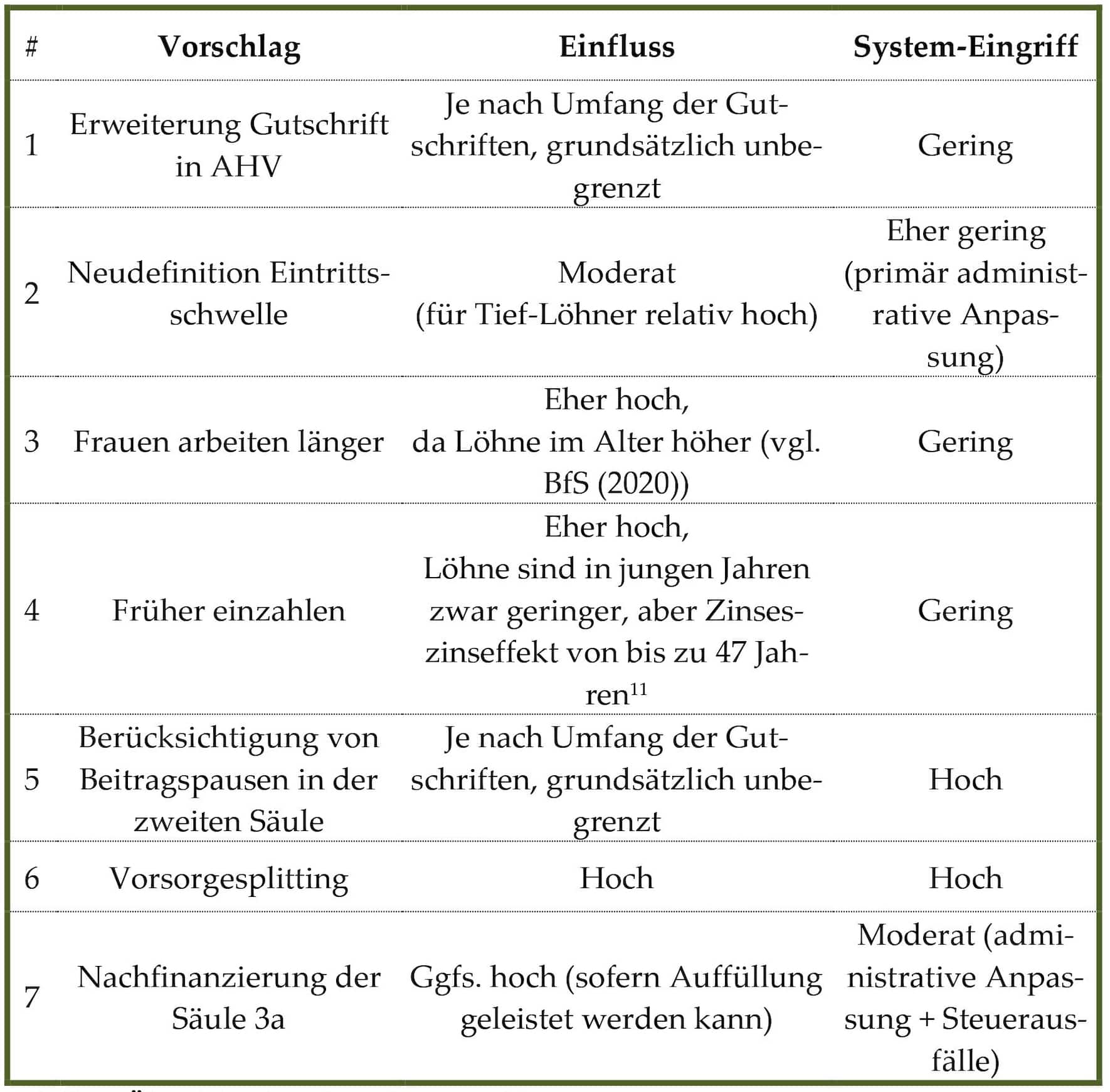

Um die politische Diskussion zur Reduktion des «Gender Pension Gap» anzustossen, hat PensExpert das Institut für Versicherungswirtschaft der Universität St. Gallen (HSG) beauftragt, Reformvorschläge (siehe Tabelle unten) zu entwickeln, die im Rahmen einer repräsentativen Bevölkerungsbefragung sowie mit 40 Expertinnen und Experten diskutiert wurden.

Dabei zeigte sich eine grosse Einigkeit zwischen den zwei Befragtengruppen: In der 2. Säule wollen sowohl die Bevölkerung als auch die befragten Expertinnen und Experten die Eintrittsschwelle abschaffen und damit auch Geringverdienende in die berufliche Vorsorge einbinden. Ausserdem sollte das Eintrittsalter für das Sparen in der beruflichen Vorsorge von heute 25 Jahren auf 18 Jahre abgesenkt werden. Nicht zuletzt sprachen sich die Befragten für die Möglichkeit aus, etwaige Lücken in der Säule 3a aufgrund von Auszeiten für die Kinderbetreuung oder Pflege nachzufinanzieren.

Auch die Ausweitung des Vorsorgeausgleichs im Falle einer Scheidung auf neuere Familienbilder wie Konkubinate wäre eine Überlegung wert. Eine weitere Stossrichtung wäre es, im Falle einer Geburt das Altersguthaben beider Eltern für eine bestimmte Zeit gleichmässig aufzuteilen, um so unterschiedliche Pensen auszugleichen. Bei der Pensionskasse des Hauptverdieners werden theoretisch neu zwei Alterskonten geführt – eines für den Hauptverdiener, das andere für den Elternteil, der die Kinder betreut. Bei Frauen dürfte ein solches Vorsorgesplitting das Bewusstsein für die Altersvorsorge schärfen und damit zu mehr Vorsorgewissen und besseren Entscheidungen führen.

Auch moderate Systemeingriffe können Vorsorgesituation von Frauen stark verbessern.

Die Politik muss handeln

Die grosse Einigkeit zwischen Bevölkerung und Expertinnen und Experten kann als klarer Handlungsauftrag an die Politik interpretiert werden. Dies nicht in dem Sinne, dass alle Forderungen der Studie umgesetzt werden müssen, aber doch die politische Machbarkeit dieser Vorschläge überprüft werden sollte.

Besonders eine Reduktion der Eintrittsschwelle und des Eintrittsalters sind sinnvoll und sollten politisch machbar sein. Aber auch die Öffnung der Säule 3a, eine Reduktion des Koordinationsabzugs sowie eine Erhöhung des Renteneintrittsalters sind Massnahmen, welche ohne grössere Systemeingriffe umsetzbar wären, aber dennoch eine grosse Wirkung entfalten könnten.

Frauen mangelt es an Vorsorgewissen

Die Studienresultate zeigen weiter, dass sich Frauen tendenziell später als Männer mit dem Thema Vorsorge befassen und weniger Finanzkenntnisse haben. Entsprechend ist die Studie auch als Plädoyer für mehr Eigenverantwortung und zum Erwerb von Finanzwissen zu betrachten.

Für einen finanziell sorgenfreien Ruhestand ist es entscheidend, dass sich Frauen möglichst früh mit Vorsorgethemen auseinandersetzen. Das würde es ihnen auch erlauben, sich aktiver in die Diskussion zur Reform der Schweizer Vorsorgesystem einzubringen und damit ihren Anliegen Gehör zu verschaffen. Andererseits sind aber auch die Finanz- und Vorsorgeanbieter in die Pflicht zu nehmen, um die komplexen Themen adressatengerechter zu vermitteln und anzusprechen.

Die Autoren:

Martin Eling ist Professor für Versicherungsmanagement an der Universität St. Gallen.

Jörg Odermatt ist Verwaltungsratspräsident und Mitgründer von PensExpert.