Die Credit Suisse hat vor kurzem erstmals einen Geschäftsbericht für ihre Schweizer Tochtergesellschaft Credit Suisse (Schweiz) AG publiziert. Damit wird auch erstmals ein Direktvergleich mit der Schweiz-Tochter der UBS möglich. Zumindest, was die Bilanzen Ende Jahr angeht.

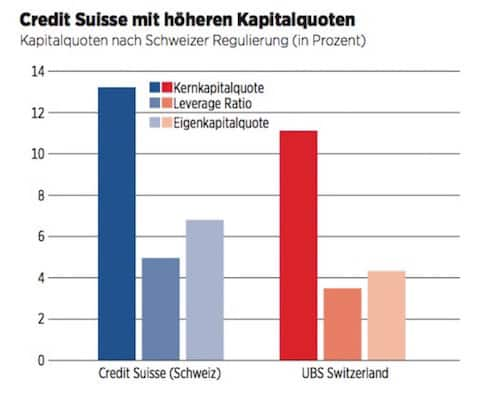

Auffallend: Obwohl die UBS Switzerland AG mehr Assets verwaltet als die CS Schweiz, mehr Hypotheken ausstehen hat und gleichzeitig mit dem Schweizer Geschäft mehr Geld verdient, ist sie deutlich schlechter mit Kapital ausgestattet. Ende 2016 wies die UBS-Tochter eine Eigenkapitalquote von 4,6 Prozent aus. Jene der CS Schweiz lag um die Hälfte höher bei 6,9 Prozent. Auch bei den für die Bankenaufsicht Finma relevanten Kennzahlen punktet die Credit Suisse: Ihre Kernkapitalquote nach gewichteten Assets beträgt 13,3 Prozent, jene der UBS nur 11 Prozent.

Mehr Kapital wegen geplantem Börsengang

Auch die Leverage Ratio der Credit Suisse ist höher. Grund dafür dürfte der geplante, nun aber abgesagte Börsengang der CS-Tochter gewesen sein. Oder zumindest teilweise, wie CS-Schweiz-Chef Thomas Gottstein im Gespräch mit der «Handelszeitung» durchblicken lässt. Wäre die CS-Tochter erstmal an der Börse kotiert gewesen, hätte ihr Kapital nur noch schwer erhöht oder gesenkt werden können.

Anders liegt der Fall bei der UBS. Sie möchte möglichst alle Reserven in der Mutterfirma halten, wie ein UBS-Banker erklärt. So könne das Kapital dort eingesetzt werden, wo es am dringendsten gebraucht werde. Das zeigt auch der Geschäftsbericht der UBS-Switzerland. Gewinne werden in der Regel zu 100 Prozent über Dividenden ausgeschüttet.

Spezialdividende von zwei Milliarden Franken

Manchmal wartet die UBS noch nicht einmal das Ende des Geschäftsjahrs ab, wie im vergangenen Jahr. So flossen im Dezember über eine Spezialdividende 2 Milliarden Franken an die UBS AG, um deren Eigenkapitalausweis zum Jahresende aufzubessern. Jener der Tochter interessierte niemanden.

Offiziell hat die Credit Suisse den Börsengang ihrer Tochter abgesagt, weil es ihr inzwischen wieder leichter falle, Geld über Kapitalerhöhungen aufzunehmen. Gegenüber der HZ nennt Schweiz-Chef Gottstein noch einen weiteren: Akquisitionen.

Die CS Schweiz betreut nur Schweizer. Beim Kauf einer Bank mit Offshore-Kundschaft hätten sich daher komplizierte Dreiecksverhandlungen über die Aufteilung mit der Mutter ergeben. Wer bekommt was? Und zu welchem Preis? Die Gefahr, dass sich Aktionäre der Tochter übervorteilt fühlen, wäre gross gewesen.

Und Käufe braucht Gottstein, wenn er das Ziel, jedes Jahr um 3 Prozent zu wachsen, erfüllen will. In den letzten Jahren war die CS in dieser Hinsicht nicht aktiv. «Wir können nur mehr machen als in der Vergangenheit», sagt Gottstein.

Die CS verdient deutlich weniger

Wachsen muss Gottstein auch, will er mit der UBS Schritt halten. Verglichen mit dem Schweizer Divisions-Ergebnis der CS verdiente die UBS Switzerland deutlich mehr. 1,7 Millarden Franken betrug der Vorsteuergewinn der CS, 2,7 Milliarden das vergleichbare Ergebnis der UBS Switzerland.

Einen Trick hat sich die CS schon mal bei der UBS abgeschaut: Die CS Schweiz wurde bei der Gründung mit 3,5 Milliarden Franken Goodwill ausgestattet. Dieser kann nun über fünf Jahre abgeschrieben werden. Jedes Jahr verschwinden 700 Millionen Franken Gewinn aus der Steuerrechnung der CS Schweiz. Die UBS Switzerland kürzt ihre Gewinne auf diese Weise sogar um 1 Milliarde Franken pro Jahr.

Mehr zum Thema lesen Sie in der neuen «Handelszeitung», ab Donnerstag am Kiosk oder mit Abo bequem jede Woche im Briefkasten.