Tatort war das «Ritz-Carlton» in der saudischen Kapitale Riad. Im Luxushotel liess König Salman beziehungsweise sein 32-jähriger Sohn und Thronfolger Mohammed bin Salman kürzlich Dutzende Widersacher festsetzen. Die Nacht-und-Nebel-Aktion im «Ritz-Carlton» war der Auftakt zu einer gross angelegten Antikorruptions-Kampagne in Saudi-Arabien.

Gegen 800 Milliarden Dollar an «korrumpierten» Vermögenswerten im In- und Ausland will sich Salmans Machtapparat zurückholen. Der Staatsstreich von oben hat bislang zu über 200 Verhaftungen hochrangiger Wirtschaftsführer und Staatsdiener geführt. Unter den Verhafteten befindet sich der Mövenpick-Miteigner und Multimilliardär Prinz Al-Waleed Bin Talal.

Schweizer Banken am Limit

Die saudische Säuberung sendet Schockwellen in den Schweizer Finanzplatz. Welche Vermögen korrekt sind und welche plötzlich korrupt, bringen die Compliance-Abteilungen der Banken ans Limit. Es geht um viel: Die Schweiz ist der Offshore-Hub für Vermögen aus der Petro-Monarchie.

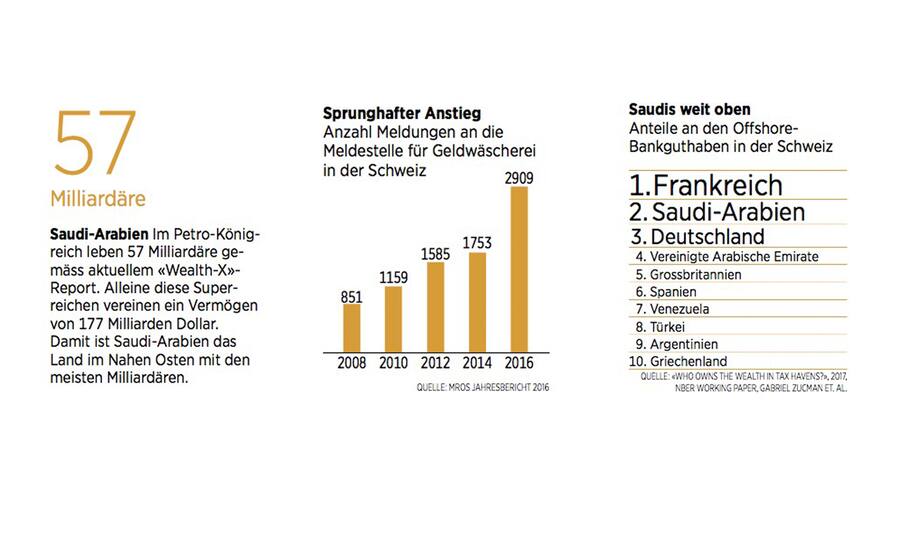

Gemäss einem kürzlich veröffentlichten «Working Paper» des Ökonomen Gabriel Zucman über Steueroasen lagen von 223 saudischen Offshore-Milliarden 193 Milliarden Dollar in der Schweiz. Fast 8 Prozent aller Offshore-Bankeinlagen hierzulande stammen aus dem ölreichen Königreich (siehe Grafik). Zucman-Berechnungen basieren allerdings auf Daten aus dem Jahr 2007.

UBS und Credit Suisse stark exponiert

Was auf der arabischen Halbinsel geschieht, wird deshalb in Zürich und Genf mit Argusaugen verfolgt. Von einem «erhöhten Monitoring» spricht beispielsweise die Privatbank Julius Bär, die ihre saudische Kundschaft von Bahrein und Dubai aus bedient. Auch die Genfer Pictet beobachte die Situation in Saudi-Arabien «aufmerksam», sagt Sprecher Simon Roth.

Besonders exponiert sind die Grossbanken UBS und Credit Suisse, die Milliarden an saudischen Vermögen verwalten und Dependancen im Königreich unterhalten. Entsprechend sind nun Compliance-Teams in den Grossbanken fieberhaft daran, ihre Saudi-Kunden auf den aktuellen Status in der Nomenklatur zu checken.

Mehr als sechzig Mitarbeiter allein für Saudi-Arabien

Saudi-Arabien sei ein wichtiger Markt für die UBS, sagt ein Sprecher: «Mehr als sechzig Mitarbeiter arbeiten dediziert für saudische Kunden.» So war das Nettoengagement der Grossbank – bestehend aus Kredit- und Handelsgeschäften – in Saudi-Arabien mit über einer halben Milliarde Franken Ende 2016 das höchste «Exposure» der UBS im gesamten Nahen Osten und etwa vergleichbar mit Russland.

Auch im Offshore-Geschäft kann die grösste Schweizer Bank auftrumpfen. So unterhält die UBS beste Kontakte zu saudischen Wirtschaftsführern wie dem 83-jährigen Multimilliardär Abdulaziz Al-Sulaiman, dessen Familie über die 1968 gegründete Rolaco Group herrscht. Das Konglomerat mit einem Ableger in Genf ist im Bauwesen, in der Automobilindustrie, der Landwirtschaft, der Telekommunikation und im Tourismus tätig.

Auf Tuchfühlung mit den Saudis

Rolaco-Gründer Al-Sulaiman gehört unter anderem das «Crown Plaza» in Zürich, wo der saudische Scheich als Verwaltungsrat in einer Firma namens Coseco sitzt. Coseco bezweckt «die aktive Förderung der schweizerischen Wirtschaftsbeziehungen mit dem Mittleren Osten» und hat ihr Domizil am Hauptsitz der UBS an der Bahnhofstrasse 45 in Zürich.

Präsidiert wird Coleco von einem Genfer «Vice Chairman» der UBS-Vermögensverwaltung. Auf Tuchfühlung mit den Saudis ist auch Konkurrentin Credit Suisse. Zu deren grössten Aktionären mit knapp 5 Prozent gehört die saudische Olayan Group.

Noch im Sommer gab die CS die Wachstumsparole im wahabitischen Reich heraus. Ein «Schlüsselmarkt» sei Saudi-Arabien, liess man die Presse wissen. Das Institut wolle massiv mehr Private Banker einstellen – nachdem das Onshore-Geschäft der CS in Saudi-Arabien harzte.

Nach kumulierten Verlusten von 60 Millionen Franken setzte die Schweizer Bank Anfang Jahr ihrer Saudi-Tochter eine Kapitalspritze von etwas mehr als 50 Millionen Franken – im Hinblick auf die angestrebte Onshore-Banklizenz. Gemäss Bloomberg soll die CS für die Expansion im Königreich insgesamt 600 Millionen Dollar bereitgestellt haben. Das Institut selbst wollte zum «sensitiven Thema» Saudi-Arabien keine Stellung nehmen.

Unstete Gesetzeslage in Saudi-Arabien

Fest steht jedoch: Die politischen Wirren im Königreich bringen hiesige Banken in die Bredouille. Wer kürzlich noch als lukrativer Saudi-Kunde galt und dem Institut eine «Politically Exposed Person»-Prämie einbrachte, dessen Vermögenswerte werden nun im Zuge der königlichen Antikorruptions-Kampagne plötzlich zum akuten Geldwäschereirisiko fürs kontoführende Finanzinstitut.

Was rechtens sei und was als korrupt gelte, könne sich in Saudi-Arabien derzeit ständig ändern, sagt der Berner Compliance-Anwalt Michael Kunz: «Regimewechsel sind für die Banken schlicht nicht zu managen.» Stets stünden die Institute im Rechtsrisiko, weil sie gemäss geltenden Geldwäschereinormen «die Verantwortung für die aktuelle Situation» trügen, so Kunz.

Meldezahlen in die Höhe geschnellt

Deshalb informieren die Banken die Meldestelle für Geldwäscherei (MROS) über heikle Vermögenswerte lieber einmal zu viel als einmal zu wenig. Denn den Nachweis zu erbringen, dass die verwalteten Gelder aus sauberen, wirtschaftlichen Quellen stammen, ist gerade in einer intransparenten Autokratie wie Saudi-Arabien heikel. Zumal sich Kundenbeziehung und Vermögenssituation über die Zeit verändern.

Entsprechend sind die Meldezahlen bei der MROS in den letzten Jahren in die Höhe geschnellt (siehe Grafik oben). Zum aktuellen Fall, Saudi-Arabien, und zu dessen Implikationen hält sich die MROS bedeckt. Auch die Bundesanwaltschaft, die verdächtige Konten sperren müsste, erklärt auf Anfrage, sie befasse sich «zurzeit» mit dieser Thematik nicht.

Verletzung des Bankgeheimnis weniger riskant

Der Melde-Eifer der Banken ist Pragmatismus geschuldet: Die Verletzung des Bankgeheimnisses berge für die Bank weniger Risiken als die Verletzung der Meldepflichten, sagt Kunz: «Die Hürde für eine MROSMeldung ist tief und kann bei falschem Alarm im Nachhinein gut begründet werden.» Wenn ein Institut nicht melde, dann drohe der Bank im schlimmsten Fall eine Verurteilung wegen Beihilfe zur Geldwäscherei.

Dagegen ist der Ärger mit Kunden wegen der Verletzung des Bankgeheimnisses ein kleiner. Kunz kommt deshalb zum Fazit: «Der Schutz des Bankgeheimnisses ist ziemlich schnell wertlos; der ‹Safe Haven› funktioniert nur, solange alles rund läuft.» Die abgesägte Elite Saudi-Arabiens dürfte dies bald zu spüren bekommen.