Das «Project White» war selbst für die Grossbank UBS eine gröbere Übung. 2000 Mitarbeiter waren 18 Monate damit beschäftigt, eine Schweiz-Tochter namens UBS Switzerland AG aus dem Bankkonzern herauszuschälen.

Der Gründungsakt verschlingt einen dreistelligen Millionenbetrag und bringt der Bank schliesslich eine neue Gesellschaft, in der alle für die Schweiz systemrelevanten Funktionen zusammengeführt sind. Für den Fall der Fälle, dass der Bankkonzern künftig erneut fallieren würde und abgewickelt werden müsste.

Erstmals genaue Zahlen zum Schweiz-Business

In dieser «Sollbruchstelle» Switzerland AG ist das hiesige Klein- und Firmenkunden-Geschäft enthalten sowie jener Teil der Vermögensverwaltung, der auf Schweizer Konten gebucht ist – ob dies nun in- oder ausländische Kunden sind. Hinzu kommt noch ein wenig Investment Banking.

Nun – genau ein Jahr nach dem operativen Start – liegen die ersten Zahlen vor: Sie erlauben einen intimen Blick auf das systemrelevante Kerngeschäft der Grossbank und zeigen die aktuellen Stärken und Schwächen des Swiss Banking.

40 Prozent des Gewinns aus dem klassischen Zinsgeschäft

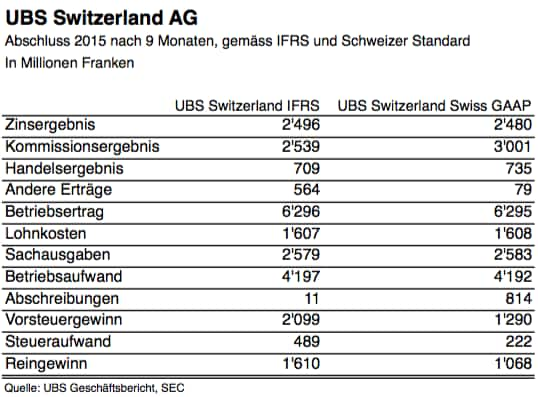

So erzielte die UBS Switzerland ab April 2015 in neun Monaten einen Reingewinn von 1,6 Milliarden Franken bei einem Betriebsertrag von 6,2 Milliarden. Davon stammen fast 40 Prozent aus klassichem Zinsgeschäft, dessen Marge die UBS in der Schweiz über die letzten drei Jahre kontinuierlich ausbauen konnte.

Das Geschäft mit Klein- und Firmenkunden läuft also wie geschmiert. Dafür harzt das Business mit reichen Ausländern, die ihr Geld hierzulande liegen haben. Die Switzerland AG weist nämlich einen Abfluss an Kundengeldern in der Höhe von 17 Milliarden Franken auf. Dies entspricht 3 Prozent der verwalteten Vermögen von gut einer halben Billion Franken.

Bilanzsumme von 286 Milliarden Franken

Grund dafür ist, dass sich die UBS offenbar von Kunden getrennt hat, welche die Bilanz mit hohen Cash-Beständen belastet haben. Zudem verweist Finanzchef Thomas Schulz auf die Abflüsse im grenzüberschreitenden Vermögensverwaltungsgeschäft, welche die Nettozuflüsse mit  Schweizer Kunden überstiegen haben.

Schweizer Kunden überstiegen haben.

Die Schweiz-Tochter beschäftigt gut 11'000 Mitarbeiter und weist per Ende 2015 eine Bilanzsumme von 286 Milliarden Franken bei einem Eigenkapital von 10 Milliarden aus. Diese im Geschäftsbericht aufgeführten Zahlen basieren auf dem internationalen Rechnungslegungsstandard IFRS. Steuern muss die UBS Switzerland allerdings nach Schweizer Rechnungslegung zahlen, und zwar 222 Millionen Franken für die ersten neun Monate.

Steuerdeal mit 5 Milliarden Abschreibungen

Die Bank profitiert in ihren ersten fünf Jahren noch von einem faktischen Steuerrabatt, wie aus dem Geschäftsbericht ebenfalls hervorgeht. Neben harten Vermögenswerten wie Krediten und Finanzinvestments wurde der neuen Bank nämlich auch Goodwill in der Höhe von 5,25 Milliarden Franken mitgegeben. Diesen Goodwill kann sie nun steuerrechtlich über die nächsten fünf Jahre abschreiben, was ihre Fiskallast um mehr als 200 Millionen Franken pro Jahr reduziert.

Die gut 5 Milliarden basieren auf einer externen Einschätzung über den Wert des Schweizer Geschäfts. Der Steueraufwand bleibe neutral, sagt Schulz. «Weder der UBS noch dem Fiskus entsteht ein vor- oder Nachteil.» Es war ein gut schweizerischer Kuhhandel: Die UBS bezahlt hierzulande wegen der neuen Tochtergesellschaft früher Steuern. Dafür werden diese über die Abschreibungen etwas gemildert.

Höherer Reingewinn

Eigentlich hätte die UBS nämlich noch jahrelang von milliardenschweren Verlustvorträgen profitieren können – die letzten stammten aus dem Jahr 2012. Diese gelten jedoch nur für die UBS, weil sie von dieser verbucht wurden. Und dies vor allem im Ausland. Die UBS Switzerland kann diese nicht für sich geltend machen und zahlt daher wieder Steuern.

Im Geschäftsbericht der UBS-Gruppe, der nach den internationalen IFRS-Richtlinien verfasst wird, ist dieser Goodwill und dessen Abschreibung nirgends zu finden. Auch nicht in den entsprechenden Angaben zur UBS Switzerland, welche die UBS bei der US-Börsenaufsicht eingereicht hat. Entsprechend höher ist der Steueraufwand, den die UBS Switzerland gemäss IRFS verbucht: 489 Millionen Franken. Wegen der fehlenden Abschreibungen resultiert dennoch ein höherer Reingewinn: 1,6 statt nur 1,1 Milliarden Franken wie nach Schweizer Standard.

Sollbruchstellen gefordert

Diese buchhalterischen Finessen zeigen: Die Gründung der UBS Switzerland war ein juristischer wie IT-mässiger Hosenlupf. Eine autarke Informatik musste her und neue Verwaltungsgremien wurden geschaffen. Schliesslich pocht der Regulator im Nachgang zur Finanzkrise auf sogenannte «Sollbruchstellen».

Denn die Pleite der US-Investmentbank Lehman Brothers 2008 lehrte die staatlichen Aufseher, dass ein Insitut auch zu komplex sein kann, als dass man es geordnet und ohne Kollateralschäden abwickeln könnte. Aus dieser traumatischen Erfahrung heraus erliess der Finanzstabilitätsrat wenige Jahre später Abwrack-Empfehlungen für international systemrelevante Institute wie die UBS. Nach diesen Blaupausen sind die Globalbanken daran, ihre rechtlichen Einheiten neu zu ordnen, um für den Ernstfall gewappnet zu sein.

Die Tochter haftet für die Mutter

Allerdings ist es mit der faktischen Abwicklungsfähigkeit auch acht Jahre nach Lehman nicht weit her. Die UBS und die UBS Switzerland haften weiterhin gegenseitig für Verbindlichkeiten. So musste die Schweiz-Tochter Ende Jahr noch für 136 Milliarden Franken geradestehen, was in etwa dem 13-fachen ihres Eigenkapitals entspricht. Finanzchef Schulz betont allerdings, dass sich dieses Haftungssubstrat seit dem Start bereits um fast 200 Milliarden verringert habe: «Wir sind über Plan. Bis 2020 wird der Betrag nochmals erheblich reduziert sein.»

Der Abbau der Solidarhaftung ist schlicht nicht über Nacht machbar. Denn die Bank hat bestehende Verpflichtungen, welche die gesamte Finanzgruppe betreffen und die vorzeitig nur mit Zustimmung der Gegenpartei getilgt werden können. Hätte die UBS plötzlich ihre Schweiz-Tochter von dieser Verpflichtung ausgenommen, wäre sie gegenüber ihren Gläubigern leicht einklagbar gewesen. Bei Neugeschäften oder Anpassungen an bestehende Obligationen gilt jedoch stets die neue Haftungsstruktur

Credit Suisse steht Umbau bevor

Der Rückblick auf die Entstehung der UBS Switzerland kommt einem Blick in die Zukunft der Credit Suisse gleich. Was die eine Bank mehrheitlich hinter sich hat, will die andere bis in einem Jahr umsetzen: Die Auslagerung des Schweizer Geschäfts in eine eigene Gesellschaft. Zwar wurde die Credit Suisse (Schweiz) AG bereits vergangenes Jahr gegründet. Noch ist sie aber eine leere Hülle. Die Banklizenz sei beantragt, aber noch nicht ausgestellt, heisst es im vergangene Woche publizierten Geschäftsbericht. In der zweiten Jahreshälfte solle das heute in der Division Swiss Universal Bank zusammengefasste Schweiz-Geschäft in die neue Tochtergesellschaft übertragen werden.

Allerdings hat sich die Credit Suisse deutlich mehr vorgenommen als ihre Konkurrentin von der Bahnhofstrasse. Bereits in einem Jahr will die CS ihre Tochter nämlich zusätzlich an der Börse kotieren lassen und 20 bis 30 Prozent der Aktien verkaufen. Bis dann muss das Geschäft tatsächlich voneinander getrennt sein. Und nicht nur auf dem Papier.