Trotz beschlossener AHV-Reform: Für eine nachhaltige Stabilität, muss die staatliche Vorsorge noch einen langen Weg zurücklegen. Zu diesem Schluss gelangen die Vorsorgeexperten der UBS in ihrem aktuellen Bericht «AHV 2030 – Szenarien zu den Einnahmen der AHV», der am Mittwoch den Medien vorgestellt wurde.

Kindergeneration grossziehen reicht nicht

Im Generationenvertragssystem der ersten Säule muss nicht nur eine ausreichende Kindergeneration grossgezogen und ausgebildet werden, damit diese die Elterngeneration später finanzieren kann. Auch müssen laut den UBS-Vorsorgeexpertinnen und -experten Veronica Weisser, Jackie Bauer und James Mazenau die Rentenbezugszeit und die Einzahlungsdauer in einem gesunden Verhältnis stehen.

Laut den UBS-Ökonomen war dies bei Einführung der AHV vor über 70 Jahren erfüllt. Durch die steigende Lebenserwartung und der seit 40 Jahren tiefen Geburtenrate nimmt der Anteil älterer Menschen in der Gesellschaft jedoch rasant zu. Das bedeutet, dass die AHV, so wie sie aktuell konzipiert ist, in Zukunft mehr Ausgaben als Einnahmen haben wird, heisst es im Bericht. Dieses Defizit stelle eine implizite Schuld dar, die jemand irgendwann begleichen müsse.

Wir müssen uns zum Wohle der zukünftigen Generationen fragen, wann wir beginnen wollen den Schuldenberg zu verkleinern, anstatt ihn weiter zu vergrössern.

Veronica Weisser, UBS-Vorsorgeexpertin

«Das System in seiner jetzigen Form ist somit weder nachhaltig noch generationengerecht. Wir müssen uns zum Wohle der zukünftigen Generationen fragen, wann wir beginnen wollen den Schuldenberg zu verkleinern, anstatt ihn weiter zu vergrössern», sagt Veronica Weisser.

Wie sich die AHV sanieren lässt

Eine Option für eine generationengerechtere Finanzierung der AHV wäre laut den UBS-Vorsorgeexpertinnen und -experten die Erhöhung des Referenzalters. Eine solche Erhöhung würde dafür sorgen, dass Personen länger Beiträge leisten und somit in der Summe mehr einzahlen. So erhöhe die steigende Lebenserwartung nur teilweise die Rentenbezugszeit und dadurch die Kosten für die AHV. Jackie Bauer meint darauf: «Die Anhebung des Referenzalters ist die einzige Reformmöglichkeit, die den materiellen Wohlstand aller Generationen erhalten kann.» Der aktuelle UBS-Bericht «AHV 2030 – Szenarien zu den Einnahmen der AHV» zeigt mögliche Alternativen zur Erhöhung des Referenzalters auf, deren Auswirkungen sind allerdings über die Generationen hinweg weniger ausgeglichen verteilt. So könne zum Beispiel die erste Säule auch durch höhere Einnahmen primär auf Kosten der jüngeren Generationen saniert werden, heisst es im Bericht.

Wie sich die AHV finanzieren lässt

Heute werden die Ausgaben der AHV zu fast drei Vierteln über Lohnabgaben finanziert, also der reinen Umlage zwischen Erwerbstätigen und Rentenbezügern. Die Beiträge mussten im Laufe der Zeit erhöht werden, um die Ausgaben zu decken. Der reguläre Beitragssatz beträgt derzeit 8,7 Prozent des Bruttoeinkommens, wobei Arbeitgeber und Arbeitnehmende je die Hälfte tragen. Das restliche Viertel stammt aus öffentlichen Quellen, nämlich zu rund drei Vierteln vom Bund und einem Viertel aus direkten Steuereinnahmen. Über die letzten 80 Jahre hat sich dieses Finanzierungsverhältnis öfters um ihre Ausgaben decken zu können.

Wie viel mehr Geld die AHV benötigt

Um die AHV-Finanzierungslücke ohne Referenzaltererhöhung oder Rentensenkungen zu schliessen, lässt sich laut den beiden UBS-Ökonominnen im Generationenbilanzierungsmodell an zwei Stellschrauben drehen: den Lohnbeiträgen und den Beiträgen der öffentlichen Hand.

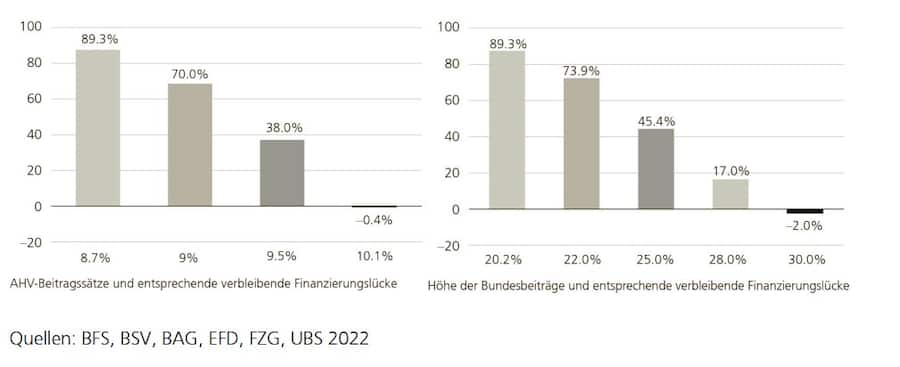

Reduzierung der AHV-Finanzierungslücke durch Beitragssatzerhöhungen oder höhere Bundesbeiträge (nach Reform AHV 21) In Prozent des BIP, Basisjahr 2019, Produktivitätswachstum 1,2 Prozent, realer Zinssatz 2,2 Prozent

Die Beitragseinnahmen aus Lohnabgaben betrugen 2019 demnach 32,5 Milliarden Franken, doch würden diese in Zukunft aufgrund der demografischen Entwicklung viel langsamer ansteigen als der Finanzierungsbedarf. «Um die AHV dauerhaft zu sanieren, müssten entweder die Einnahmen aus Lohnbeiträgen im Durchschnitt um jährlich 15,5 Prozent höher liegen. Alternativ könnte der Bundesbeitrag, der 2019 rund 9,8 Milliarden Franken betrug, um etwa 50 Prozent auf rund 14,5 Milliarden Franken erhöht werden» sagt UBS-Ökonom James Mazeau. Mit einem Beitragssatz von 10,1 Prozent oder einer Erhöhung des Bundesbeitrags, also der allgemeinen Bundesmittel sowie der Tabak- und Alkoholsteuer, von heute 20,2 Prozent auf 30 Prozent der AHV-Ausgaben wäre die Finanzierungslücke der AHV geschlossen (vgl. Abbildung 1).

Wer die Einnahmenerhöhungen bezahlt

Würden zur Sanierung der AHV die Lohnbeiträge von heute 8,7 Prozent auf 10,1 Prozent angehoben, erhielte eine Person mit einem Gehalt von 100 000 Franken pro Jahr 700 Franken weniger Lohn ausbezahlt. Eine 20- jährige Person, die heute ins Erwerbsleben eintritt, hätte über 44 Jahre Erwerbsleben verteilt 30 800 Franken weniger Nettolohn. Zusätzlich würden Lohnerhöhungen unwahrscheinlicher, weil der Arbeitgeber ebenfalls 700 Franken höhere Lohnnebenkosten tragen müsste. Eine 55-jährige Person dagegen würde in diesem Beispiel nur 7000 Franken weniger Nettoeinkommen über das verbleibende Erwerbsleben erzielen.

Finanzierungslücke füllen

Oftmals werden Mehrwertsteuererhöhungen als pragmatischer Weg zur Sanierung der AHV bezeichnet. Doch eine solche Erhöhung zieht Reaktionen wie Anpassungen am Konsumverhalten nach sich. Deshalb lässt sich nur schwer feststellen, wie hoch die Mehrwertsteuererhöhung sein müsste, um die AHV Finanzierungslücke zu füllen. Unter der Annahme, dass es keine Verhaltensänderungen auslöst, müsste die Mehrwertsteuer gemäss Berechnungen der UBS aktuell um etwa 1,5 bis 2,0 Prozentpunkte angehoben werden, um die benötigten Mehreinnahmen der AHV durch öffentliche Mittel von etwa 5 Milliarden Franken pro Jahr zu decken. Das Expertenteam der UBS gibt zu bedenken, dass eine Mehrwertsteuererhöhung eine lebenslange Belastung bedeutet. Konkret: Je jünger eine Person ist, desto höher ist die finanzielle Belastung.

Somit sind vor allem Familien mit Kindern stärker betroffen. Beispielsweise betragen die Opportunitätskosten über das verbleibende Leben bei Mehrwertsteuersatzerhöhung von 1,5 Prozentpunkten bis zu 230’000 Franken für eine junge Familie mit zwei Kleinkindern, unter Berücksichtigung, dass das Geld investiert würde, wenn es nicht für den Konsum ausgegeben werden müsste.

Der beste Weg

Einnahmequellen hat die staatliche Vorsorge viele, heisst es im Beitrag. Gespiesen würden sie alle durch Abgaben der Bevölkerung. Wie diese die versprochenen AHV-Renten finanzieren will, ist eine politische Entscheidung, bei der das Stimmvolk das letzte Wort hat, folgern die UBS-Vorsorgeexpertinnen und -experten.