Vergangene Woche veröffentlichten Prof. Dr. Florian Schreiber und Sophie Hundertmark vom Institut für Finanzdienstleistungen Zug IFZ der Hochschule Luzern Wirtschaft gemeinsam mit den Partnern Adnovum und Finnoconsult die zweite Ausgabe der Studie «Digital Insurance Experience». Die Ergebnisse der Untersuchung zur Qualität des digitalen Auftritts von 46 Schweizer Versicherern zeigen, welche Kriterien für potenzielle Neukundinnen und Neukunden in puncto Online-Erlebnis besonders relevant sind und bieten Versicherern die Chance, sich an den Best Practices aus der Branche zu orientieren.

Benutzerfreundlichkeit als wichtiges Kriterium

Für die Studie wurden Versicherungsentscheiderinnen und -entscheider in Schweizer Haushalten befragt, welche Kriterien für sie besonders wichtig sind. Dabei war die Benutzerfreundlichkeit der Webseite eines der höchstgewichteten Kriterien; potenzielle Neukundinnen und Neukunden möchten Informationen schnell darauf finden. Ausserdem konnten die in der Kategorie Webseite stärksten Versicherer durch ein ansprechendes Design, eine übersichtliche Navigation und eine einfache Nutzerführung überzeugen. Auch bei der Online-Schadensmeldung erwies sich Benutzerfreundlichkeit erneut als zentral.

Wie bei der Erstausgabe der Untersuchung vor einem Jahr verzeichnete die Webseite durchschnittlich den höchsten Score unter den Online-Angeboten von Versicherern. Schweizer Versicherer wissen, dass die Webseite häufig die erste Anlaufstelle für potenzielle Neukundinnen und Neukunden ist und legen einen Fokus darauf. Dabei ist zentral, dass die Webseite barrierefrei auf einer Vielzahl von Geräten wie Smartphones und Tablets läuft. Die höchste Bewertung erreichte dieses Jahr die Webseite der Aquilana Versicherungen.

Schutz von sensiblen Daten

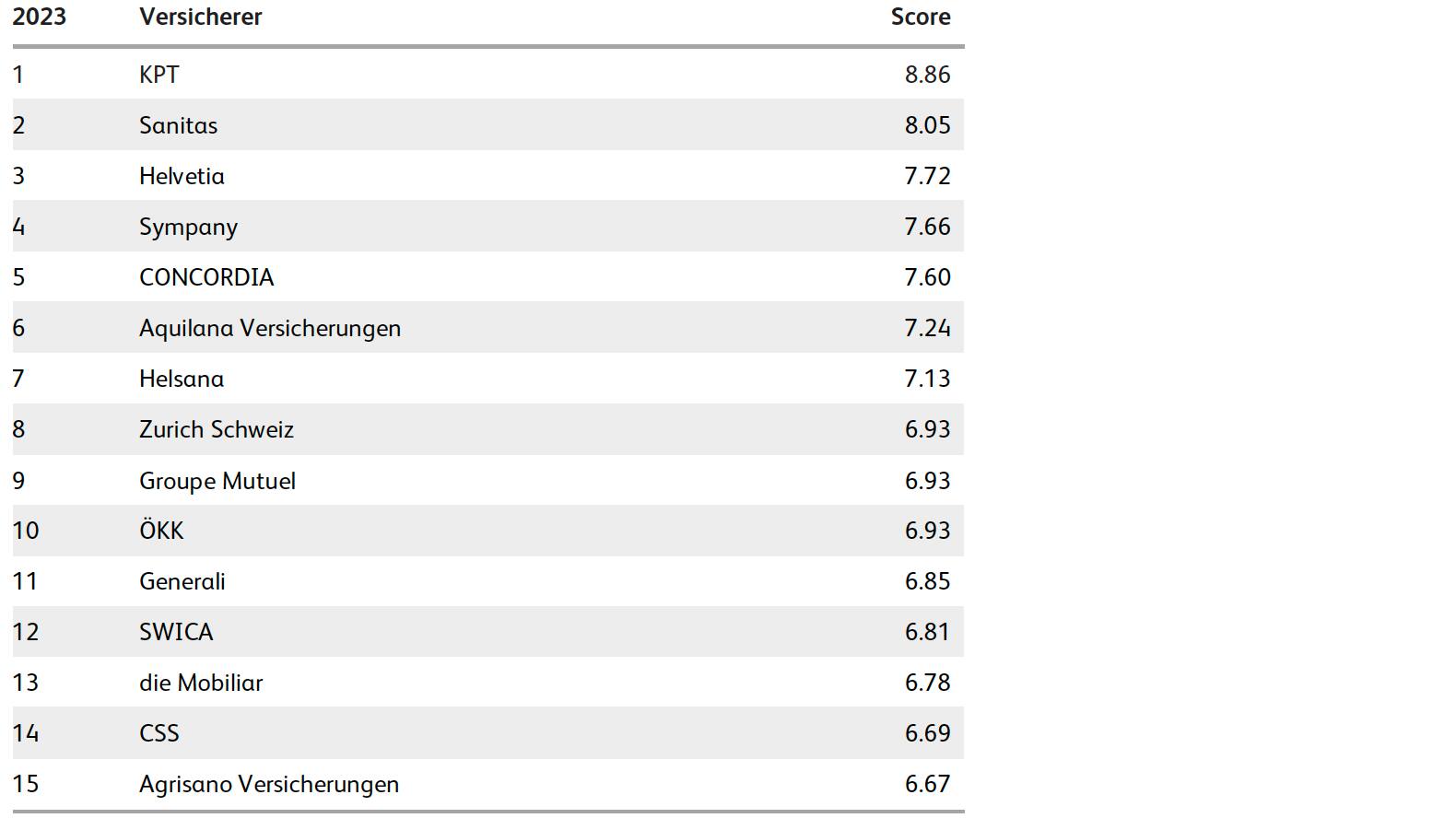

Beim Abschluss von Versicherungen oder beim Melden von Schaden- oder Krankheitsfällen teilen Kundinnen und Kunden persönliche und sensible Daten mit ihrer Versicherung. Der Schutz dieser Daten muss gewährleistet sein, weshalb in der diesjährigen Studie zusätzlich die Kategorie Cybersicherheit untersucht wurde. Es fällt auf, dass das Thema den befragten Personen sehr wichtig ist und die Versicherer ihrerseits hohe Scores erreichen. Die Top 15 dominieren die Krankenversicherer, was aufgrund der besonders sensiblen Daten in diesem Bereich nicht überrascht.

Die Top 15 im Bereich der Cybersicherheit der Studie «IFZ Digital Insurance Experience 2023».

Der Prozess, wie auf diese Daten zugegriffen wird, ist besonders relevant. Ein sicheres Login ins Kundenportal ist für potenzielle Neukundinnen und Neukunden ein wichtiges Kriterium. Die KPT als Siegerin im Bereich Cybersicherheit punktete mit einem auf der Webseite transparent erklärten Autorisierungsprozess und starken Authentifizierungsmethoden. Auch im Bereich Datenschutz erzielte die KPT die Höchstwertung. Sie überzeugte mit klar ausgewiesenen Datenschutzrichtlinien, leicht anzupassenden Cookie-Settings und der Möglichkeit, einfach die Löschung der Daten zu beantragen.

Transparenz bei Kosten und Bedingungen

Zu den weiteren Punkten, die für potenzielle Neukundinnen und Neukunden sehr wichtig sind, gehören die transparente Darstellung der Prämien und der dazugehörigen Bedingungen. Ausserdem sind in diesem Bereich übersichtliche Prämienrechner gerne gesehen. Es fällt auf, dass insbesondere ältere Personen eine transparente Darstellung als wichtig erachten. In der Studie 2023 überzeugte Dextra Rechtsschutz in diesem Bereich und gewann damit erneut die Kategorie «Online-Vertrieb».

Zusätzlich werden folgende Kriterien als sehr wichtig für ein gutes Online-Erlebnis eingestuft: die einfache Behandlung eines Schadenfalls (Siegerin: Helvetia), dass Mobile Services wie Apps fürs Einreichen eines Schadenfalls genutzt werden können (Siegerin: Assura) und dass alle Online-Services vollständig beschrieben und leicht verständlich sind (Siegerin: Generali Schweiz).

Persönliches statt virtuelles Gespräch

Nebst der Webseite wurden auch weitere digitale Kanäle untersucht. Es zeigt sich aber, dass zusätzliche Kontaktmöglichkeiten wie Video-Chats mit Beraterinnen und Beratern oder Social Media aktuell noch kaum gewünscht sind. Auch Chatbots wird weiterhin mit Skepsis begegnet. Insbesondere die ältere und ländlichere Bevölkerung bevorzugt nach wie vor den persönlichen Austausch mit einer Berater*in. Gut möglich, dass sich dies durch das Aufkommen von Chatbots auf der Basis von Generative-KI-Werkzeugen wie ChatGPT ändern wird. Die nächste Studie wird es zeigen.

Das Institut für Finanzdienstleistungen Zug IFZ hat dieses Jahr gemeinsam mit Adnovum und Finnoconsult zum zweiten Mal die Studie «Digital Insurance Experience» durchgeführt. Im Fokus stehen der Digitalisierungsgrad von Schweizer Versicherern und Branchen-Trends für digitale Lösungen und Prozesse. Dazu wurden die Online-Auftritte von 46 Schweizer Versicherern untersucht und über 300 Kriterien erhoben und ausgewertet. Zusätzlich wurden Personen befragt, die für Versicherungsentscheidungen in ihrem Haushalt zuständig sind, wie wichtig ihnen diese Kriterien sind.