«Bleiben sie zu Hause, bleiben sie zu Hause.» Das im März 2020 ständig vorgetragene Mantra von Bundesrat Alain Berset klingt noch immer nach, obwohl der Grossteil der pandemiebedingten Einschränkungen mittlerweile aufgehoben ist und die Quarantäneliste der Schweiz nur noch wenige Länder umfasst. Immerhin ist die Reiselust seit einigen Monaten wieder merklich gestiegen. Und bald wird es wieder sein wie zuvor, die Schweizer werden beim Reisen wieder das Ausland bevorzugen.

Anleger bevorzugen einheimisches Schaffen

Noch gar nie einen besonderen Drang ins Ausland hatten und haben dagegen die Schweizer Aktienanlegerinnen und Anleger. Sie bleiben lieber zu Hause. Dies obschon Anlagestrategen ihnen genau das Gegenteil raten. Man möge doch bitte das Renditeglück vor allem (auch) im Ausland suchen. Die übertriebene Vorliebe für einheimisches Schaffen zählt nach Ansicht dieser Anlageexperten zu den häufigsten Fehlern, die Privatanlegern immer wieder unterlaufen.

Eigentlich ein guter Rat, ist doch eine breite Diversifikation der anzulegenden Mittel in der Tat der beste Schutz vor Fehlgriffen und vor Fehlprognosen. Nur durch eine breite Streuung wird das Risiko, in den falschen Titel, in die falsche Branche oder in das falsche Land zu investieren, eliminiert oder zumindest stark verkleinert.

Viele Wenns und Abers

Doch der Rat wird nur zögerlich befolgt. Aufgrund von vielen Studien hat sich feststellen lassen, dass Anleger innerhalb ihrer Aktienpositionen einheimische Titel im Schnitt mit 70 bis 100 Prozent gewichten: «Swiss Stocks first» galt schon lange vor Donald Trump.

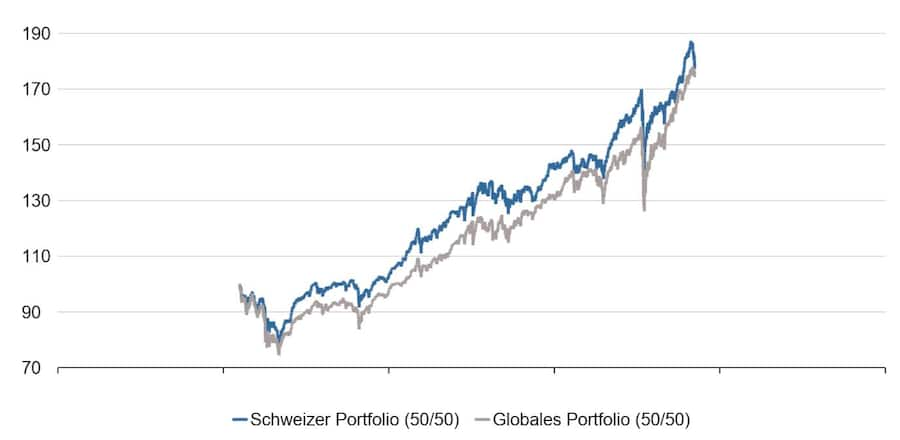

Renditeentwicklung Schweizer versus globales Musterportfolio, währungsbereinigt.

Die wichtigsten Gründe für die Bevorzugung einheimischen Schaffens: Eine Geldanlage im Ausland ist mit höheren Transaktionskosten verbunden. Zudem bestehen logischerweise grössere Informationsdefizite: Schliesslich erscheint eine Anlage im gleichen Währungsraum weniger riskant, weil die Wechselkursrisiken wegfallen.

Keine Renner und einseitige Sektorverteilung

Das Gewicht derart stark auf einheimische Titel zu legen, scheint allerdings nicht gerade optimal, macht der Schweizer Aktienmarkt doch nur gut 3 Prozent der weltweiten Marktkapitalisierung aus. Wer sich auf inländische Valoren beschränke, verzichte zudem auf so dynamischen Firmen wie Apple, Amazon, Facebook, Alphabet, Microsoft oder Samsung, wird dem «Zuhausehocker» vorgerechnet.

Zudem sei der Schweizer Aktienmarkt durch eine einseitige Sektorverteilung geprägt: Gewisse Branchen seien nur schwach oder gar nicht vertreten, erklärt Julius Agnesens in einer Studie der Universität St. Gallen. Zu diesen zählt er wichtige Wirtschaftszweige wie Energie, Versorgung, Informationstechnologie oder Rohstoffgewinnung. Dafür sind die Branchen Finanz und Pharma klar überproportional vertreten.

All diese Nachteile müssten die Anleger in Form von sogenannten Home-Bias-Kosten bezahlen. Gegenüber einem Weltmarktportfolio müsse mit einer Minderrendite von 1 Prozent pro Jahr gerechnet werden. Ein Anteil von mehr als einem Viertel an heimischen Dividendentiteln innerhalb der Aktienquote sei deshalb wenig vernünftig.

Theorie und Praxis klaffen auseinander

Doch die Erfahrung hat gezeigt, dass sich Theorie und Praxis bei Aktienanlagen nicht immer zur Deckung bringen lassen. Gerade für helvetische Anleger hat sich eine internationale Diversifikation der Aktienanlagen in den letzten 20 Jahren nämlich nicht ausbezahlt. Mit ausschliesslich inländischen Dividendenwerten konnte in dieser Periode auch risikobereinigt das beste Ergebnis erreicht werden, zeigen Studien der Bank Pictet, der Bank Sal. Oppenheim und unlängst auch von Raiffeisen.

«Es hat sich bestätigt: Schweizer Anleger brauchen keine internationale Diversifikation, globale gestreute Portfolios bringen ihnen kaum einen Mehrwert», hat Raiffeisen-Anlagestratege Jeffrey Hochegger in einem Zwölfjahresvergleich herausgefunden

Noch eindeutiger zahlt sich die Heimatliebe bei festverzinslichen Anlagen aus. Schon Ende der 90er Jahre hatte Pictet-Analyst Daniel Wydler mehrfach nachgewiesen, dass sich bei Zinspapieren das Eingehen eines Währungsrisikos nicht lohnt. Weitere Studien haben dies seither immer wieder bestätigt. «Für den Frankenanleger hat es sich weder kurzfristig noch langfristig gelohnt, sich währungsmässig zu exponieren», unterstreichen auch andere Marktbeobachter.

Das Fazit von Raiffeisen-Stratege Hochegger: «Eine Mehrrendite in einer ausländischen Währung droht immer wieder durch eine schwache Währungsentwicklung ausradiert zu werden.» Hochprozentige Auslandanleihen sollten also immer währungsmässig abgesichert werden, sonst entsprechen sie weitgehend einer Devisenspekulation.

Die Fakten sind klar: «Der schweizerische Aktienmarkt schlägt über längere Frist und um Währungseffekte bereinigt den europäischen, den japanischen und meist auch den amerikanischen Aktienmarkt klar», erklären auch die Investmentexperten Lorenz Reinhard und Andreas Hug von Pictet Asset Management.

SMI-Titel sind globale Titel

Ihre Begründung: In keinem anderen Markt sind die Unternehmen bezüglich Umsatz und Präsenz so global ausgerichtet wie in der Schweiz. «Die im SMI vertretenen Unternehmen sind entweder Weltmarktführer oder konkurrenzieren mit den Besten», sekundiert Hochegger.

Und in keinem anderen Land seien die langfristigen Cashflow Returns on Investment (CFROI) so hoch wie bei schweizerischen Unternehmen. Nicht zufällig belege die Schweiz seit Jahren ununterbrochen Spitzenplätze im Global Competitive Report des World Economic Forum.

Eine Überdiversifikation zahlt sich nicht aus

In der Tat: Wer in so globalisierte Unternehmen wie Nestlé, Roche, Novartis, ABB Givaudan oder Schindler investiert, ist in regionaler Hinsicht offensichtlich bereits mehr als genügend diversifiziert. Diese Unternehmen verkaufen ihre Produkte in (fast) alle Länder dieser Welt und der Heimmarkt spielt bei ihnen nur eine sehr kleine Rolle. Beim Nahrungsmittelmutli Nestlé sind es beispielsweise gerade mal 1,3 Prozent.

Man kann diese Konzerne also faktisch mit einem weltweiten Aktienfonds der jeweiligen Branche vergleichen. Und eine Überdiversifikation zahlt sich nicht aus.

Franken wertet sich stetig auf

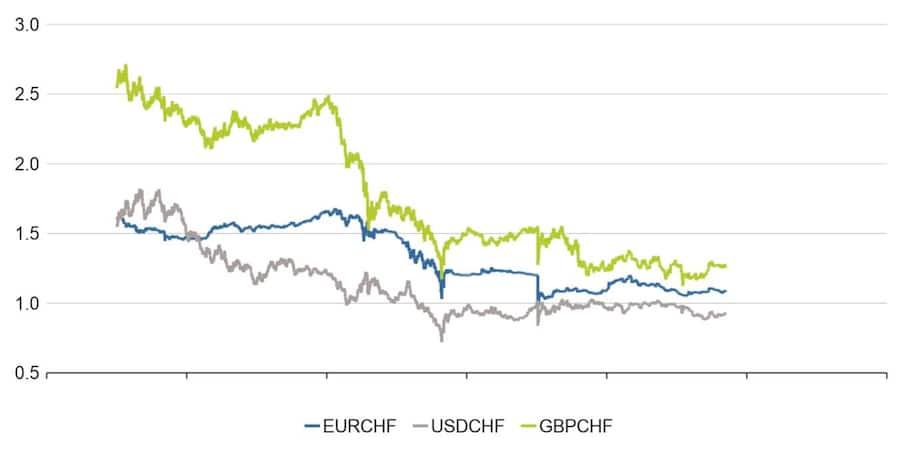

Doch es gibt noch einen zweiten Grund, nicht in die Ferne zu schweifen: den in den letzten Wochen immer wieder zitierten harten Franken. Seit dem Jahr 2000 hat sich die inländische Währung Jahr für Jahr um knapp 3,5 Prozent aufgewertet, wie den Statistiken der Nationalbank zu entnehmen ist. Anleger in Schweizer Aktien sind bei indirekten Engagements im Ausland via Nestlé und Co. währungsmässig automatisch abgesichert.

Der Schweizer Franken wertet ständig auf.

Auf der anderen Seite lieferte eine gemäss Lehrbuch vorgenommene internationale Diversifikation wegen der stetigen Frankenaufwertung nur dann gute Ergebnisse, wenn die Währungsrisiken abgesichert waren. Die Kosten der Absicherung verschlechterten aber die Rendite eines diversifizierten Portfolios entscheidend.

Gewiss, es gibt keine Garantie, dass Anleger auch künftig mit heimischen Valoren besser fahren als mit internationalen. Wer sich nicht ganz sicher ist, kann mit einem in Franken abgesicherten ETF günstig in das Weltportfolio investieren und dabei viele der Nachteile umschiffen, die Einzeltitel mit sich bringen

Im Inland stärker diversifizieren

Raiffeisen-Stratege Hochegger rät aber, den Home Bias beizubehalten: Aus Schweizer Anlegersicht zahlt sich eine Diversifikation über ausländische Finanzmärkte kaum bis gar nicht aus. Die gleiche Erkenntnis kommt von den Investmentexperten Reinhard und Hug von Pictet Asset Management: «Fundamentale Gründe sprechen im internationalen Vergleich ganz einfach für Schweizer Aktien.»

Und wer das Klumpenrisiko Novartis, Nestlé und Roche vermeiden wolle, die den SMI zu fast 60 Prozent dominieren, könne dies durch einen höheren Anteil an Small und Mid Caps tun. Zweifellos ein guter Rat: Wer die internationalen Märkte meidet, der sollte wenigstens im Inland eine minimale Diversifikation vornehmen.