Die Motivation hinter dem 60-40-Portfolio ist das Streben nach Diversifizierung: Die Hoffnung ist, dass, wenn Aktien fallen, Anleihen als separate Anlageklasse unkorreliert sind und dies ausgleichen können. Das Streben nach Diversifikation ist zwar immer sinnvoll, aber die Aufteilung auf nur zwei Anlageklassen (Long-only-Aktien und Long-only-Anleihen) bietet kaum ausreichende Diversifikation. Die Erwartung, dass eine 60-zu-40-Allokation die Anlegerinnen und Anleger vor Einbrüchen schützt, ist so, als würde man versuchen, auf einem Stuhl mit nur zwei Beinen zu sitzen: Es verwundert nicht, dass er ziemlich oft umfällt.

Der Autor

Amadeo Alentorn, Investment Manager, Systematic Equities, Jupiter Asset Management, London

Die gleichzeitig schlechte Performance von Aktien und Anleihen im Jahr 2022 hat bei vielen Anlegenden Zweifel an der 60-40-Aufteilung geweckt. Allerdings ist vielen davon kaum bewusst, wie oft in der Geschichte Portfolios, die auf dieser traditionellen Aufteilung basieren, negative Renditen erzielt hatten.

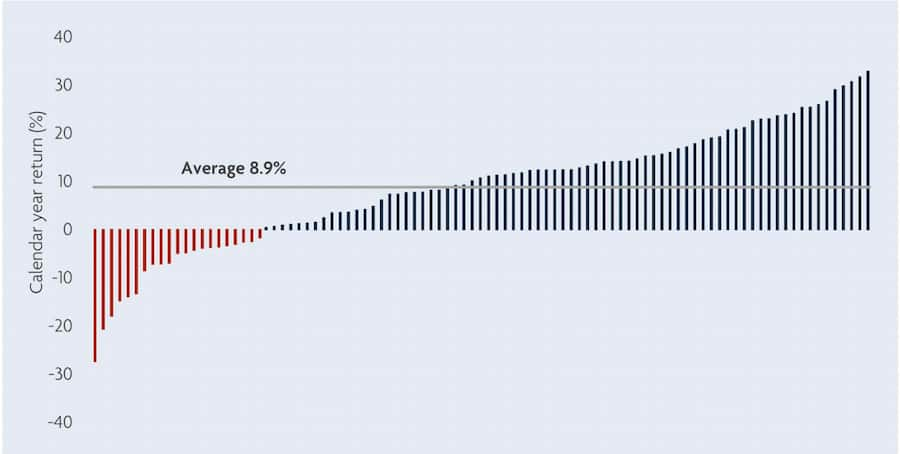

Im Zeitraum von 1928 bis 2022, also fast ein ganzes Jahrhundert, wies ein Portfolio, das zu 60 Prozent auf den S&P 500-Index und zu 40 Prozent auf die Rendite der 10-jährigen US-Treasuries ausgerichtet war, in 21 einzelnen Kalenderjahren eine negative Gesamtrendite auf. Das ist knapp ein Viertel der Kalenderjahre. Man darf folglich schon zum Schluss kommen, wenn ein Stuhl jedes vierte Mal umkippt, wenn man sich darauf setzten will, dass er möglichweise schlecht konstruiert ist.

Formel hat noch selten funktioniert

Die drei schlechtesten Jahre waren 1931, 1937 und 2022. 2022 war das drittschlechteste Jahr für das 60-40-Portfolio in diesem langen Zeitraum. Es ist vielleicht überraschend, dass 2022 das drittschlechteste Jahr war, denn die wirtschaftliche Lage im Jahr 2022 war bei weitem nicht so verzweifelt wie die der Grossen Depression in den 1930er Jahren oder die Hypotheken- und Bankenkrise von 2008.

Es gab zwei Hauptgründe, warum das 60-40-Portfolio im Jahr 2022 so schlecht abschnitt: Erstens waren die Aktienkurse in der zweiten Jahreshälfte 2020 und während des Jahres 2021 sehr stark angestiegen. Zweitens änderte die US-Notenbank im Frühjahr 2021 plötzlich ihren Kurs, um die steigende Inflation zu bekämpfen.

Sie hob die Zinssätze an, was den Anleihenmarkt erschütterte, da dieser abrupte Wechsel nach einer langen Phase sehr niedriger Zinssätze geschah. Anleihen boten keine Diversifikation mehr. Der Einbruch des Aktienmarktes im Jahr 2022 ging einher mit der schlechtesten Kalenderjahresrendite (-17,8 Prozent) des zehnjährigen US-Treasury im gesamten Zeitraum von 1928 bis 2022.

Zwischen 1928 und 2022 gab es sechs Kalenderjahre, in denen das 60-40-Portfolio zweistellige Verluste erlitt, und weitere 15 Jahre, in denen es einstellige Verluste verzeichnete. Waren diese Rückgänge nur vorübergehend? Nein. Etwa die Hälfte (10) der 21 rückläufigen Kalenderjahre für das 60-40-Portfolio waren keine Einzeljahre. Alle Abwärtsphasen dauerten jedoch nur zwei Kalenderjahre, mit Ausnahme der vierjährigen Phase von 1929 bis 1932, der Zeit nach dem Wall Street Crash.

Im Laufe von fast 100 Jahren hat ein 60-40-Portfolio oft versagt, Anleger zu schützen.

In der Grafik sind die Jahresdaten 1928 bis 2022 in der Reihenfolge vom schlechtesten (links) bis zum besten Kalenderjahr aufgeführt. Obwohl das 60-40-Portfolio in den meisten Jahren eine positive (schwarze) Rendite aufweist und im Durchschnitt positiv ist (+8,9 Prozent, graue Linie), kann es dennoch zu schweren Rückschlägen kommen (die rot dargestellten Jahre mit einem Rückgang).

Grössere Stabilität

Das wahrscheinliche Problem des 60-40-Portfolios besteht darin, dass es nicht genügend Diversifizierungsquellen enthält. Anlegende sollten stattdessen in Erwägung ziehen, ein breiteres Spektrum an Anlageklassen in ihr Portfolio aufzunehmen als nur Long-only-Aktien und Long-only-Anleihen.

Marktneutrale Aktienfonds können eine andere Art von Anlageklasse sein als Long-only-Aktien. Marktneutrale Fonds halten ein Long-Book und ein Short-Book im Gleichgewicht und sind so konzipiert, dass ihre Renditen nicht von den Bewegungen am Aktienmarkt beeinflusst werden. Wenn sie positive Renditen erzielen, dann aus einer anderen Quelle, beispielsweise aus Faktoren, die sich unabhängig von den Märkten entwickeln. Ein solcher Anlageansatz ist so konzipiert, dass er nicht von den Bewegungen der Aktienmärkte beeinflusst wird, sondern Alpha aus eigenen Kriterien für die Aktienauswahl extrahiert. Diese können die intuitive Anlagefaktoren wie Bewertung, Qualität, Wachstum und Momentum beinhalten.