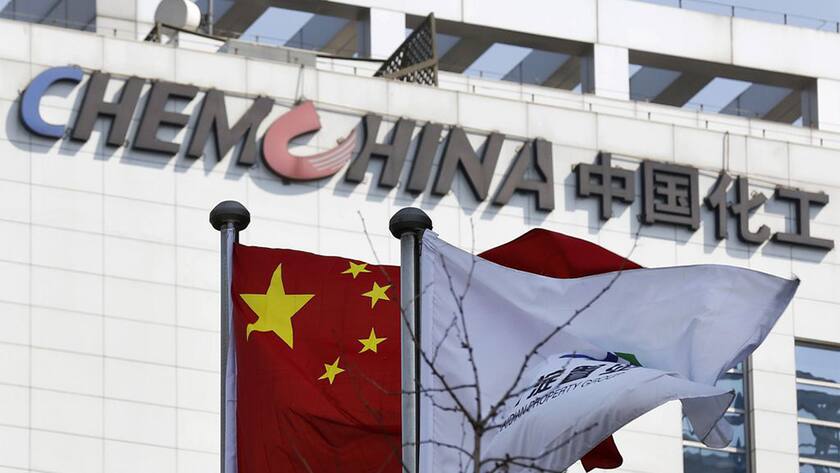

ChemChina verlängert das rund 43 Milliarden Dollar schwere Übernahmeangebot für den Basler Agrochemiegiganten Syngenta ein letztes Mal: Neu gilt die Kaufofferte bis 4. Mai 2017.

ChemChina macht damit von der letzten Möglichkeit einer Verlängerung Gebrauch, die nach den Regeln der Schweizer Übernahmekommission (UEK) vorgesehen ist, wie es in einer Mitteilung des chinesischen Staatskonzerns vom Donnerstag heisst. ChemChina hat das Angebot insgesamt sieben Mal verlängert. Die Übernahme hatte ChemChina am 3. Februar 2016 bekannt gegeben.

Ein Fünftel der Aktien angedient

In der laufenden Woche hatte der Deal mit der Zustimmung der chinesischen und mexikanischen Wettbewerbsbehörden eine der letzten nötigen Genehmigungen erhalten. Vergangene Woche hatten bereits die Wettbewerbsbehörden der USA und in Europa der Transaktion unter Bedingungen zugestimmt.

Jetzt fehlt noch der Segen Indiens, der laut einem Syngenta-Sprecher in Kürze erwartet wird. Bis im Sommer soll die Übernahme abgeschlossen sein. Bis am 5. April seien ChemChina bereits 19,85 Millionen Aktien angedient worden, heisst es in der Mitteilung weiter. Das sind rund 21,4 Prozent aller Aktien. Damit das Angebot glückt, müssen es 67 Prozent sein.

Laut dem veröffentlichten Zeitplan wird ChemChina am Freitag, 5. Mai, das provisorische Zwischenergebnis vermelden. Die definitive Meldung des Zwischenergebnisses wird am 10. Mai erwartet. Eine Nachfrist ist für die Periode vom 11. Mai bis zum 24. Mai geplant. Das definitive Endergebnis soll am 31. Mai vermeldet werden. Die Auszahlung der Spezialdividende ist für den 16. Mai vorgesehen. Nach vollzogener Übernahme soll Syngenta von der Börse genommen werden.

Konzentration im Agrochemie-Sektor

Die Fusion gilt als grösste Übernahme eines chinesischen Unternehmens im Ausland. Das Geschäft soll der Volksrepublik mit einer Bevölkerung von 1,3 Milliarden Menschen dabei helfen, ihre landwirtschaftliche Produktion zu steigern, da die Anbaufläche sinkt. Syngenta ist der Weltmarktführer für Pflanzenschutzmittel und stellt genmodifiziertes Saatgut her.

Um die Bedenken der Wettbewerbshüter zu zerstreuen, mussten ChemChina und Syngenta denn auch Auflagen wie dem Verkauf verschiedener Geschäftssparten zustimmen. Beispielsweise verlangt die EU-Kommission von ChemChina, weitreichende Geschäftsteile seiner Tochter Adama zu verkaufen. Auch Syngenta gab an, einige Produkte an andere Wettbewerber verkaufen zu wollen.

Neben Syngenta und ChemChina planen auch Dow Chemical und DuPont sowie Bayer und Monsanto ein Zusammengehen. Gegen die Fusionen regt sich Widerstand seitens von Umweltverbänden. Sie warnen vor einer weiteren Konzentration der Marktmacht und einer inakzeptablen Oligopolstellung.

(sda/me/mbü)