Wir leben in einer vernetzten und von Konsum bestimmten Gesellschaft. Viele Kunden machen sich daher nur wenige Gedanken über die Zukunft und leben im Jetzt. So werden aktuelle Herausforderungen in der Schweizer Altersvorsorge von einem Grossteil der Gesellschaft oft vernachlässigt oder gar ignoriert.

Das Konsumverhalten ist im Kampf um Kunden der grösste Konkurrent der Berater. Ein moderner Berater muss also eine Form der Aufklärung betreiben, die unter Berücksichtigung der individuellen Altersvorsorge ein verbessertes Konsumverhalten herbeiführt.

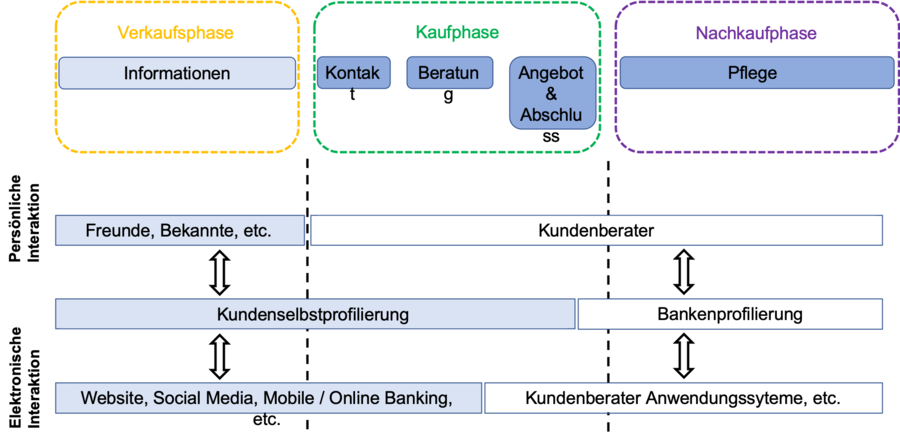

Die Entwicklung der Kundeninteraktion im Verkaufsprozess führt zu einer Verschmelzung der digitalen und physischen Welt. Die Trennung der Verkaufsprozesse ist für den Kunden nicht mehr möglich, da er in der physischen Welt digitale Kaufangebote in Echtzeit erhält, beispielsweise auf sein Smartphone.

Die Digitalisierung hat somit einen entscheidenden Einfluss auf die Kundeninteraktion. Die Prozesse verschieben sich von den Finanzinstituten vermehrt in Richtung der Kunden. Vor der Digitalisierung war der Kundenberater für den klassischen Verkaufsprozess, den Informationszugang und die Lösungsevaluation zuständig. Der hybride Kunde informiert sich vorgängig über diverse Kanäle und involviert den Kundenberater erst in einer zweiten Phase. Dieser Effekt nennt sich ROPO (Research online, Purchase offline).

Dennoch wird die physische Beratung auch in Zukunft eine wesentliche Komponente für die Kundengewinnung und den Vertrieb von Finanzprodukten darstellen. Eine andauernde, individuelle und persönliche Beziehung des Beraters mit dem Kunden wird immer massgebender, denn die individuelle Beratung und das kundenspezifische Wissen, über das seriöse Berater verfügen, sind keine austauschbare Komponente.

Digitale Beratungstools unterstützen den Vertrieb im Verkaufsprozess ohne Medienbruch in der elektronischen und persönlichen Interaktion. Die Kundenbedürfnisse bzw. der ROPO-Effekt des hybriden Kunden können dadurch optimal adressiert werden.

Um dem Kundenbedürfnis nach Vertrauenswürdigkeit, Verlässlichkeit und beruflicher Qualifikation der Berater nachzukommen, sollte über die Einführung von standardisierten Normen für eine unabhängige und qualitativ hochstehende Beratung nachgedacht werden. Zukünftig sollten Vorsorge- und Finanzdienstleistungen abhängig von Fähigkeiten und Qualifikationen der Berater individuell ausgegeben bzw. eingeschränkt werden. Anzudenken wäre auch ein öffentlicher und unabhängiger Kundenberatervergleich, bei dem Kunden direkte Einsicht in die Fähigkeiten, Qualifikationen und Arbeitsbewertungen des Beraters haben.

«Kundenbeziehungen sollten sorgsam gepflegt werden, denn Vertrauenswürdigkeit, Verlässlichkeit und Empathie sind Tugenden, die durch die Digitalisierung nicht ersetzt werden können.»

Für die Berater der nahen Zukunft sollte die Differenzierungsstrategie über die persönliche, langfristige und hybride Beratung führen. Heute wie auch in Zukunft ist die Beratung zum Thema Geld Vertrauenssache. Kunden wollen einen Berater aus Fleisch und Blut, dem sie alles rund um ihr Vermögen anvertrauen können. Der Aspekt der persönlichen Beratung ist entscheidend, um den Vertrieb von Finanzdienstleistungen zu sichern und die nötigen Margen zu erzielen. Kundenbeziehungen sollten sorgsam gepflegt werden, denn Vertrauenswürdigkeit, Verlässlichkeit und Empathie sind Tugenden, die durch die Digitalisierung nicht ersetzt werden können. Zudem sollten die Finanzdienstleister auf eine geringe Fluktuation setzen, da dies die Loyalisierung der Kunden gegenüber dem eigenen Institut festigt.

Philippe Muntwyler ist Inhaber und Geschäftsführer der Firma derfinanzplaner.ch