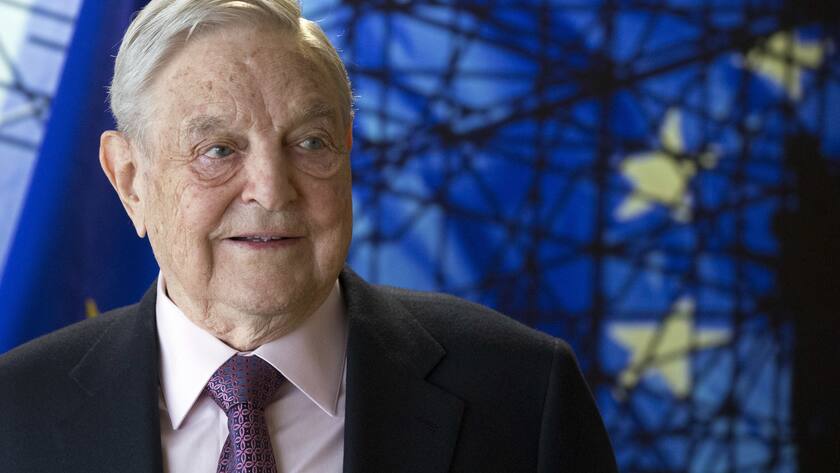

Die Titel von GAM gehören zu den am schlechtesten laufenden Aktien in ganz Europa. Doch das hält den bekannten Investor und Philanthropen George Soros nicht davon ab, in den Schweizer Vermögensverwalter zu investieren. Nachdem die Titel innert eines Jahres drei Viertel ihres Wertes verloren haben, ist Soros am 16. Mai über seine SFM UK Management LLP mit 3 Prozent bei GAM eingestiegen.

SFM UK Management LLP ist eine Tochter des Familienbüros des ungarisch-amerikanischen Milliardärs. Nachdem der Deal bekannt wurde, gewann GAM zum Börsenstart deutlich dazu.

Die Motive für den Einstieg von Soros seien nicht bekannt, so die Wirtschaftsagentur Bloomberg. Doch schon zuvor hätte GAM die Aufmerksamkeit von Schnäppchenjägern erregt. So hatte beispielsweise im November 2018 auch Investor Mario Gabelli seinen Anteil auf über 3 Prozent erhöht und war zu einem der zehn wichtigsten Aktionäre bei GAM aufgestiegen.

GAM in einer tiefen Krise

GAM hatte den Fondsmanager Tim Haywood im vergangenen August nach einer internen Untersuchung wegen seines Umgangs im Risikomanagement und seinen Aufzeichnungen in bestimmten Fällen suspendiert.

Laut GAM habe der Manager interne Richtlinien verletzt. Haywoods Suspendierung stürzte die Firma in existenzielle Probleme, weil zahlreiche Investoren ihr Geld aus den von Haywood verwalteten Absolute-Return-Bonds-Fonds abziehen wollten. GAM war daraufhin gezwungen, Anleihen-Fonds mit rund 7,3 Milliarden Franken zu schliessen. Der Aktienkurs brach ein.

Zuletzt verweigert die Aktionäre dem Management an der Generalversammlung im Mai die Décharge. GAM gilt nach dem Absturz an der Börse als Übernahmekandidat.

George Soros: Investment-Guru à la Buffett

Am 12. August 1930 wurde George Soros in Budapest geboren. Den Holocaust überlebte er nur, weil sein Vater der Familie rechtzeitig falsche Pässe besorgte. Nach der Machtübernahme durch die Kommunisten floh Soros als 17-Jähriger nach London. An der London School of Economics machte er 1952 sein Examen.

Soros blieb zunächst in Grossbritannien und schlug sich als Verkäufer von Modeschmuck durch. Das Börsenhandwerk lernte er schliesslich beim Investmenthaus Singer & Friedlander. Doch schon vier Jahre später zog es ihn in die Vereinigten Staaten. Dort arbeitete er bei verschiedenen Brokern, bevor er sich 1969 im Alter von 39 Jahren selbstständig machte. Mit einem Partner kaufte der inzwischen Eingebürgerte einen in Curacao registrierten Offshore-Fonds, benannte ihn in «Quantum» um und verwandelt ihn in einen Hedge-Fonds.

Fortan zockte Soros mit dem Geld wohlhabender Kunden. Wer mitmachen wollte, musste schon damals mindestens 1 Million Dollar mitbringen. Der Finanzmagier setzte auf makroökonomische Trends. Mit schlafwandlerischer Sicherheit ahnte er voraus, welche Richtung Währungen, Aktien und Anleihen einschlagen würden. Quantum wurde das erfolgreichste Produkt seiner Art. In den ersten 30 Jahren erwirtschaftete der Fonds jedes Jahr ein Plus von durchschnittlich 30 Prozent.

Soros sicherte sich so einen Platz in der Ahnengalerie der Wall Street. Er wird in einem Atemzug gennant mit Legenden wie Warren Buffett und dessen Berkshire Hathaway. Einen Grossteil seines milliardenschweren Vermögens hat er 2017 einer Stiftung vermacht, wie Sie hier lesen können. Und wenn Sie im Fahrwasser dieser Legenden mitschwimmen wollen und Ihr Geld à la Soros anlegen möchten, müssen Sie diesen Text von Peter Manhart lesen.

(gku)