Der digitale Euro nimmt langsam, aber sicher Gestalt an: Die Europäische Zentralbank hat kürzlich ein Pilotprojekt für die Einführung ihrer digitalen Zentralbankwährung angekündigt. Das Projekt soll über zwei Jahre laufen, danach will die EZB eine endgültige Entscheidung treffen. Wenn der digitale Euro über die Pilotphase hinaus kommt, soll er das Bargeld nicht ersetzen, wie die EZB betont. Aber er könnte die Sicherheit von Bargeld mit dem Komfort und dem Innovationspotenzial digitaler Bezahlmöglichkeiten verbinden.

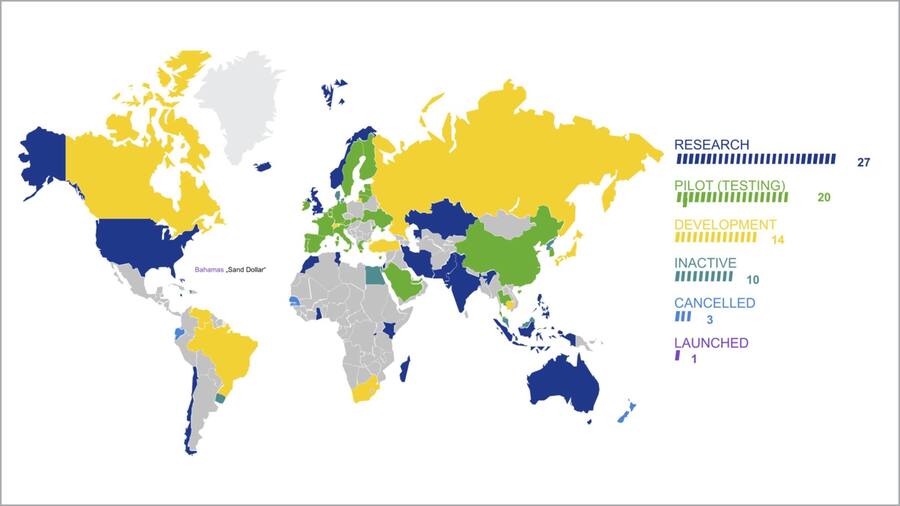

Weltweit treiben Notenbanken digitale Währung voran

Stand der Planungen von 75 erfassten Notenbanken.

Erläuterung: Research=Einrichtung von Arbeitsgruppen zur Untersuchung der Anwendungsfälle, Auswirkungen und Machbarkeit; Pilot=Initiierung von Tests in kleinem Massstab in einer realen Umgebung; Development=Initiierung des technischen Aufbaus und früher Tests in kontrollierten Umgebungen; Inactive=Keine Aktivitäten; Cancelled=CBDC-Initiative stillgelegt; Launched=Herausgabe der CBDC. Stand der Abfrage: 21.07.2.

Weltweit arbeiten viele Notenbanken an digitalen Versionen ihrer nationalen Währungen, so genannten Central Bank Digital Currencies (CBDC). Ein Grund dafür ist, dass die Bargeldnutzung zum Bezahlen seit Jahren abnimmt und elektronische Zahlungsverfahren immer beliebter werden. Gleichzeitig greifen Menschen gerade in Krisen gerne auf Bargeld zurück. Die zurückgehende Bargeldnutzung gefährdet aber die Verfügbarkeit von Münzen und Scheinen. Wenn kein direkter Zugang mehr möglich ist, weil die Versorgung mit Bargeld durch den Vormarsch elektronischer Zahlungen immer teurer wird, kann dies das Vertrauen in die Währung untergraben.

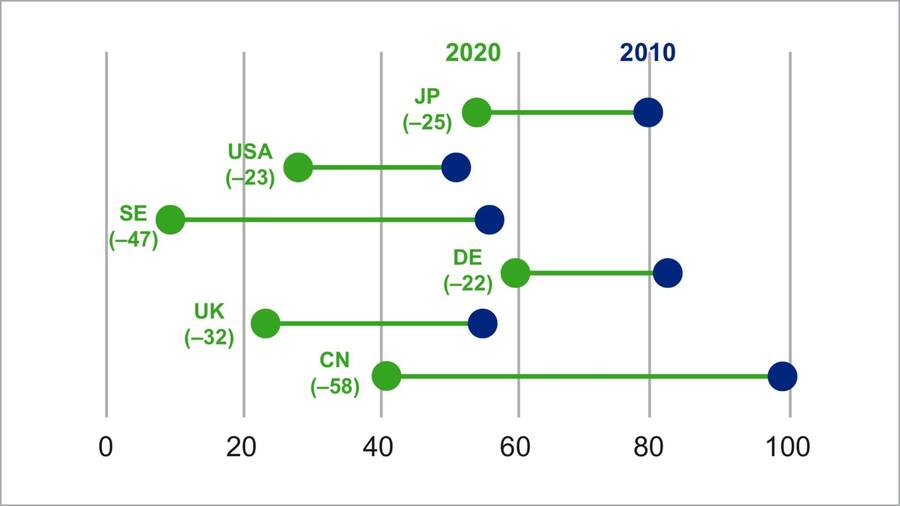

Bargeldzahlungen auf dem Rückzug

Zukunft mit weniger schwerem Portemonnaie: Immer weniger Bargeldzahlungen sind Tatsache.

BIS, MGI, nationale Notenbanken und Statistikämter, Union Investment kann so einen freien Zugang zur Plattform «digitaler Euro» garantieren. Auf dieser Plattform können private Akteure innovative Anwendungen schaffen. Trifft der digitale Euro auf kompatible Pendants anderer Notenbanken im Ausland, könnte auch der grenzüberschreitende Zahlungsverkehr günstiger und einfacher werden.

Risiken für die Geschäftsbanken

Doch die Zentralbank muss vorsichtig sein. Falsch umgesetzt birgt auch der digitale Euro Risiken: Ohne Haltelimit könnten Guthaben sehr schnell von Bankkonten abgezogen und in sicheres Zentralbankgeld getauscht werden – so genannte «Bank Runs», dann in digitaler Form, würden wahrscheinlicher. Das wäre fatal für das Bankensystem, weil Kreditinstitute so noch schneller in Schieflage geraten können, wenn Zweifel an ihrer Zahlungsfähigkeit bestehen.

Auch eine mögliche Verzinsung des digitalen Euros würde die Geschäftsbanken unter Druck setzen. Damit würde die EZB in direkte Konkurrenz mit den Banken um Einlagen treten, was die Kreditvergabe bremsen und damit Wachstum kosten könnte. Diese Punkte dürfte die EZB in den kommenden zwei Jahren im Blick haben.

Der 1971 in Frankfurt am Main geborene Jörg Zeuner ist Chefökonom von Union Investment und Mitglied des Union Investment Committees. Er studierte Wirtschaft in Glasgow und erwarb 1999 an der Universität Würzburg seinen Doktortitel. Zeuner war zuvor unter anderem für die Deutsch-Koreanischen Industrie- und Handelskammer, die Weltbank in Äthiopien, den Internationalen Währungsfonds in Washington sowie die Liechtensteiner VP Bank tätig. Der Ökonom lehrt an den Universitäten in Bochum, Konstanz, St. Gallen und Frankfurt.

Entscheidet sich die EZB 2023 für den digitalen Euro, hat sie sich rund drei Jahre für die konkrete Entwicklung und Umsetzung gegeben. Das ist ein ambitionierter Zeitplan: Die Einführung einer digitalen Zentralbankwährung ist ein hochkomplexes Projekt, bei dem viel auf dem Spiel steht. Ein Fehlstart, beispielsweise durch technische Probleme oder Cyberangriffe, hätte verheerende Folgen für die Reputation und Glaubwürdigkeit – das wohl wichtigste Kapital einer Zentralbank. Die EZB darf sich deshalb kaum Fehler zum Start des neuen Geldes erlauben und wird eine mögliche Einführung genauestens vorbereiten.

Kampf gegen private Währungen

Aber selbst wenn eine mögliche Einführung von digitalem Zentralbankgeld ohne Probleme über die Bühne gehen sollte, ist ein Erfolg nicht garantiert. Die sinkende Nutzung von Bargeld im Zahlungsverkehr bei gleichzeitig tendenziell steigender Bargeldhaltung deutet darauf hin, dass sicheres Zentralbankgeld für Menschen besonders als Wertspeicher attraktiv ist. Wenn die EZB den digitalen Euro aber vor allem als Zahlungsmittel konzipiert und die Wertaufbewahrungsfunktion durch Haltelimits beschränkt, dürfte der Kampf gegen private Währungen schwierig werden.

Zudem ist Bargeld vor allem wegen seiner Anonymität attraktiv. Diese Eigenschaft kann digitales Zentralbankgeld aber nicht zu 100 Prozent bieten, auch wenn die EZB wahrscheinlich viel Energie in das Thema Datenschutz investieren wird. Ein anderer Erfolgsfaktor für die Akzeptanz in der Bevölkerung dürfte eine einfache und komfortable Nutzung sein. Hier wird sich der digitale Euro an anderen digitalen Zahlungsmöglichkeiten messen lassen müssen.

Grosse Fortschritte Chinas

Auch wenn die EZB wie andere Notenbanken derzeit noch darauf verweist, dass ergebnisoffen geforscht wird, dürfte der digitale Euro nur noch eine Frage der Zeit sein. Einerseits deshalb, weil Chinas Fortschritte auf diesem Gebiet eine Kettenreaktion bei den Notenbanken auslösen dürften, um nicht technologisch abgehängt zu werden. Andererseits müssen die EZB und andere Notenbanken handeln, wenn sie den unaufhaltsamen Wandel des Bezahlens mitgestalten wollen.