Arbeitgeber und Gewerkschaften haben heute ihre Vorstellungen für eine Reform der Altersvorsorge präsentiert. Während sich der schweizerische Arbeitgeberverband, der Schweizerische Gewerkschaftsbund und die Arbeitnehmerorganisation Travaille.Suisse auf einen Kompromiss einigen konnten, stellt der schweizerische Gewerbeverband eigene Forderungen auf. Wir beantworten die wichtigsten Fragen dazu.

Wie wirkt sich ein tieferer Umwandlungssatz auf die Rente aus?

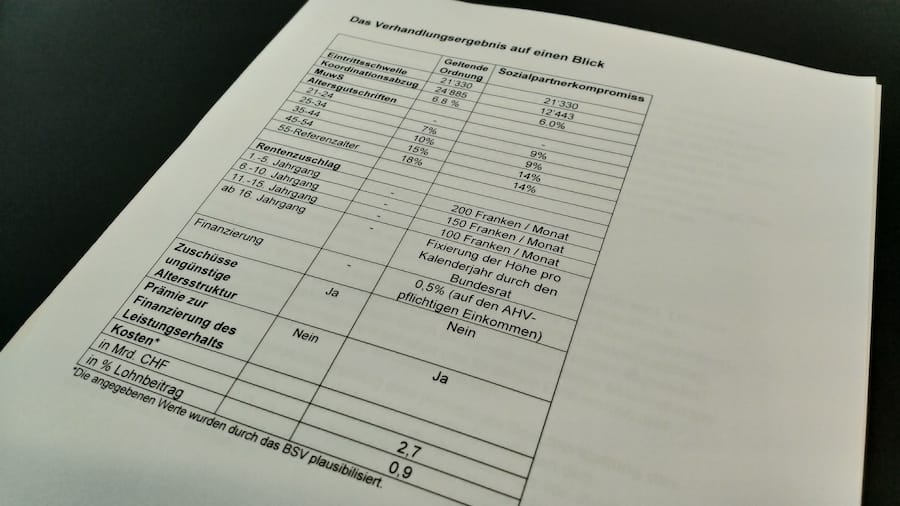

Die kurze Antwort: Sehr direkt. Sinken die Umwandlungssätze der Pensionskassen – wie nun vorgeschlagen – von 6,8 auf 6,0 Prozent, bedeutet das direkt 12 Prozent tiefere Renten. Die Rechnung ist einfach: Aus 100'000 Franken Kapital wurden bisher 6800 Franken Jahresrente. Künftig wären es noch 6000 Franken.

Faktisch wird sich diese Senkung weniger stark auswirken, denn schon heute wenden die meisten Pensionskassen und Lebensversicherer diesen gesetzlichen Mindestsatz nur noch bei einem kleinen Teil der Rentenvermögen an. Bei Pensionskassen mit hohen überobligatorischen Leistungen dürfte sich die Senkung des Umwandlungssatzes daher nur bedingt auf die Renten auswirken.

Wer ist von der Senkung des Umwandlungssatzes betroffen?

Grundsätzlich ist jeder betroffen, der sein Alterskapital als Rente beziehen will (und nicht als «Kapitalbezug» am Stück). Und das sind die meisten Versicherten. Am stärksten betroffen sind jene Versicherten, deren Pensionierung bald ansteht, denn sie können ihr Kapital nicht mehr über höhere Einzahlungen aufbauen.

Weniger betroffen sind junge Versicherte. Sie profitieren von allfälligen Gegenmassnahmen wie der Senkung des Koordinationsabzugs (unten), die bewirken sollen, dass im Verlauf der Arbeitskarriere mehr Geld in die Pensionskasse fliesst. Ziel ist: Am Ende mehr Kapital angespart zu haben, um so den tieferen Umwandlungssatz zu kompensieren.

Wem nützt ein tieferer «Koordinationsabzug»? Und was ist das eigentlich?

Nicht der ganze Lohn eines Arbeitnehmers muss in der Pensionskasse versichert werden, sondern nur der Teil, der den Koordinationsabzug von 24'885 Franken überschreitet. Die Idee hinter diesem Abzug ist: Wer nur ein tiefes Einkommen hat, erreicht alleine mit der AHV, dass er nach der Pensionierung weiterhin 80 Prozent seines früheren Einkommens erhält. Nur wer mehr verdient, braucht zusätzlich noch eine Pensionskasse, um dieses Ziel zu erfüllen.

Der Kompromiss schlägt nun vor, diesen Abzug zu halbieren. Einkommen zwischen 12'443 und 24'885 Franken pro Jahr würden dann neu auch in der Pensionskasse versichert, womit mehr Geld angespart wird. Das soll die Senkung der Umwandlungssätze kompensieren.

Profiteure sind Arbeitnehmende mit sehr tiefen Löhnen oder tiefen Pensen, denn ihre Löhne sind oft kaum oder gar nicht über die Pensionskasse versichert. Wer beispielsweise 48'000 Franken pro Jahr verdient, bezahlt gemäss dem Vorschlag 50 Prozent mehr in die Pensionskasse ein. Und spart so entsprechend mehr Geld für die Rente an.

Auch Personen mit mehreren Jobs leiden heute darunter, dass bei jedem einzelnen Job der Koordinationsabzug zu tragen kommt. So haben teilweise trotz hohen Einkommens praktisch keine Pensionskassen-Vorsorge.

Die höheren Beiträge in die Pensionskassen bringen allerdings auch für die Arbeitnehmenden höhere Kosten mit sich, da sie hälftig von Arbeitgebern und Arbeitnehmern bezahlt werden. Bei gleichbleibendem Bruttolohn führt ein höherer Koordinationsabzug daher zu einem tieferen ausbezahlten Nettolohn.

Die Massnahme wird vom Gewerbeverband bekämpft, weil sie höhere Lohnkosten für die Arbeitgeber bedeutet (siehe unten).

Welche Übergangslösungen gibt es?

Wer 15 Jahre nach Inkrafttreten der Revision in Rente geht, soll einen Rentenzuschlag erhalten, der die tiefere Rente abfedern soll. Die ersten Rentner im neuen Regime erhalten 200 Franken pro Monat, dann sinken die Beiträge bis zur letzten Generation auf 100 Franken. Danach – so die Aussage der Urheber des Vorschlags – sollen die Altersguthaben so weit aufgebaut worden sein, dass keine Kompensation mehr nötig ist.

Der Rentenzuschlag ist an Bedingungen gekoppelt. So muss ein Rentner mindestens 15 Jahre lang in eine Pensionskasse einbezahlt haben und die letzten 10 Jahre vor dem Anspruch auf den Zuschlag ununterbrochen in der Schweiz AHV-pflichtig gewesen sein.

Profiteure dieser Übergangslösung sind jene, die kurz vor der Pensionierung stehen.

Ausriss: Die Kernpunkte des Vorschlags von Schweizerischem Arbeitgeberverband, schweizerischem Gewerkschaftsbund und Travail.Suisse.

War das schon alles?

Vermutlich nicht. Ein Thema wurde heute von Gewerkschaften und Arbeitgebern ausgeklammert: Das Rentenalter. Sollen Männer weiterhin mit 65 und Frauen mit 64 pensioniert werden? Oder sollte das Rentenalter nicht – wie in anderen Ländern – angehoben werden? Weder der Sozialpartnerkompromiss noch der Gewerberverband äussert sich dazu in den heute publizierten Unterlagen.

Wem würde ein höheres Rentenalter nützen?

Vorderhand niemandem, denn ein höheres Rentenalter bedeutet, dass jeder Versicherte später in Rente geht. Gleichzeitig wäre ein höheres Rentenalter aber die wirksamste Massnahme um Leistungssenkungen (Umwandlungssatz) oder Kostensteigerungen (Koordinationsabzug, Lohnbeiträge) zu vermeiden. Oder wie es UBS-Ökonomin Veronica Weisser vor kurzem bei der Präsentation des UBS-Vorsorgeindex sagte: eine längere Lebensarbeitszeit sei die einzige Lösung, die den Wohlstand wahren könne. Alle anderen Massnahmen seien mit Wohlstandsverlusten verbunden.

Das ist jedoch nur eine Seite der Betrachtung: Nicht jeder kann im Alter noch arbeiten. Und nicht jeder erlebt das hohe Alter. Viele Experten fordern daher, das Rentenalter so flexibel zu gestalten, dass Personen, die hart körperlich gearbeitet haben, früher in Rente gehen können als Personen, die im Alter noch gesund sind.

Eine Ausdifferenzierung nach Branche könnte versicherungsmathematisch Sinn machen. Pensionskassen, die vor allem Menschen mit hoher Lebenserwartung versichern, haben eher Probleme die Renten zu finanzieren als solche mit Versicherten, die im Durchschnitt früher sterben. Letztere können sich somit auch ein tieferes Rentenalter leisten.

Was kostet das ganze?

Die Sozialpartner beziffern die Kosten ihres Kompromisses auf 2,7 Milliarden Franken oder 0,9 Lohnprozente.

Warum macht der Gewerbeverband nicht beim Kompromiss mit?

Der Gewerbeverband kritisiert unter anderem die Senkung des Koordinationsabzuges auf die Hälfte. In stört, dass bereits Löhne ab gut 12'000 Franken in der Pensionskasse versichert sein sollen.

Formell argumentiert der Gewerbeverband über das 3-Säulen-Modell. In der zweiten Säule sei dabei auf eine Umverteilung zwischen den Generationen zu verzichten – und dazu zählt der SGV auch Übergangslösungen.

Faktisch aber bekämpft der Gewerbeverband vor allem Massnahmen, die zu einer höheren Belastung der Arbeitgeber führen: Zusätzliche Lohnprozente und eine Senkung des Koordinationsabzug. Das verteuere die Produkte und schmälere so die Konkurrenzfähigkeit hiesiger Betriebe.