Seit mittlerweile mehr als zehn Jahren kämpft die Schweizerische Nationalbank (SNB) einen Kampf, den sie kaum gewinnen kann. Es ist bestenfalls ein Kampf, der die Leiden abmildert. Um den für die Exportwirtschaft schädlichen Franken-Aufstieg zu bremsen, pumpte die SNB seit 2009 nicht weniger als 440 Milliarden Franken in die Devisenmärkte.

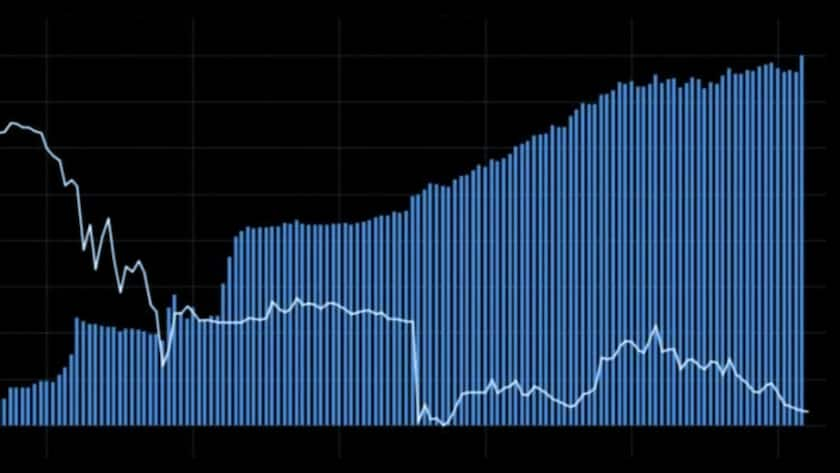

Das heisst: Die SNB kauft Fremdwährungen wie den Euro oder den Dolla und flutet die Märkte im Gegenzug mit der Landeswährung. Dadurch hat sich bei der SNB mittlerweile ein Berg an Devisenreserven in Rekordhöhe von rund 800 Milliarden Franken angehäuft. Der Erfolg dieser Operation blieb bisher allerdings aus. Im Gegenteil: Die folgende Graphik von «Bloomberg» zeigt, wie die Entwicklung des Euro-Frankenkurses praktisch diametral zur Höhe der Devisenreserven verläuft. Während die Bilanz der SNB stetig steigt, sackt der Eurokurs gegenüber dem Franken immer weiter ab - von über 1,60 Franken pro Euro auf rund 1,05 Franken derzeit. «Eingefroren» wurde dieser Trend nur von der Kursuntergrenze, die von 2011 bis Januar 2015 Bestand hatte.

Entgegengesetzte Entwicklung: Euro-Franken-Kurs (Linie) und SNB-Devisenreserven seit 2008. Quelle: Bloomberg.

Angesichts dieser Graphik verwundert es nicht, dass die SNB und ihr Präsident Thomas Jordan ihre offizielle Strategie sukzessive anpassen mussten. Wurde zu Beginn der Interventionen an den Devisenmärkten noch eine Abwertung des Frankens zum Ziel gesetzt, geht es heutzutage nur noch um eine Stabilisierung der Landeswährung – oder, anders ausgedrückt, um Schadensbegrenzung.

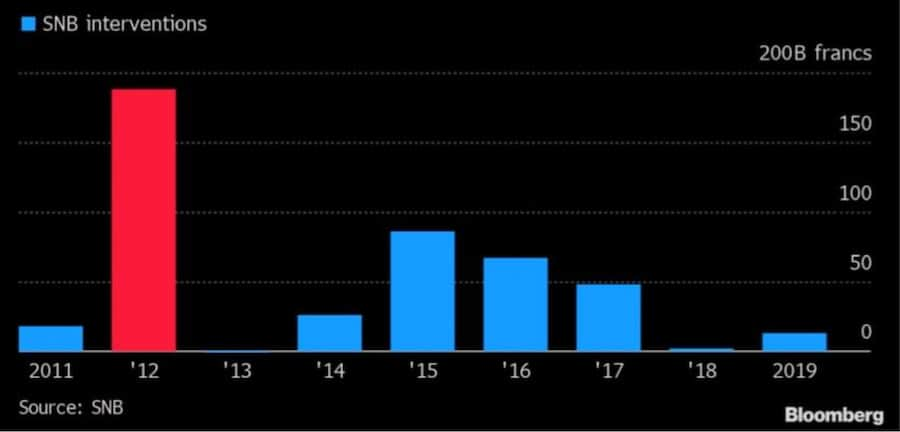

Der Hauptgrund für die Erstarkung des Schweizer Frankens ist leicht ausgemacht: Seit der Finanzkrise rutscht die Eurozone sowohl wirtschaftlich aus auch politisch von einer Krise in die nächste. Das treibt Anleger scharenweise in sichere Häfen wie den Schweizer Franken. Allein während der europäischen Schuldenkrise 2012 feuerte die SNB über 180 Milliarden Franken in die Märkte, um die Landeswährung zu schwächen, wie diese Grafik verdeutlicht.

Ausmass der SNB-Interventionen an den Devisenmärkten seit 2011. Der Rekord wurde 2012 mit 188 Milliarden Franken erreicht.

Die Coronavirus-Krise führte nun dazu, dass die Landeswährung allein seit Anfang Jahr über zwei Prozent gegenüber dem Euro aufwerte. Derzeit pendelt der Euro-Franken-Kurs zwischen 1,05 und 1,06. «Nur eine Sache könnte die Aufwertung des Frankens stoppen, und das ist Harmonie in der Eurozone», sagt Jane Foley, Devisenexperte Rabobank aus London, gegenüber «Bloomberg». «Davon sind wir aber weit entfernt.»

Eine Euro-Franken-Parität rückt daher für viele Analysten zunehmend in den Bereich des Möglichen. Oder ist die Frage nicht ob, sondern vielmehr wann?

Die Frage der Euro-Franken-Parität

«Sollte der Franken die Marke von 1,05 unterschreiten, kann er locker auf 1,02 zusteuern», sagt Jeremy Stretch von der Canadian Imperial Bank of Commerce. Gleicher Meinung sind Experten von Goldman Sachs, die das Währungspaar in drei Monaten auf diesem Niveau sehen.

Das Argument von Goldman-Sachs-Stratege Michael Cahill: Das derzeitige Ausmass der SNB-Intervention sei in der Geschichte nur zweimal erreicht worden, und die SNB werde sich hüten, dauernd zu intervenieren. Andererseits werden sich die Anleger so lange auf den Franken (wie auch den japanischen Yen und den US-Dollar) stützen, wie die Coronavirus-Pandemie die Welt verunsichert.

Kenneth Broux, Stratege bei der Bank Societe Generale, geht noch weiter: «Es braucht lediglich eine zweite Covid-19-Welle nach dem Sommer, und wir könnten Ende des Jahres die Euro-Franken-Parität haben.»

- Dieser Beitrag erschien zuerst auf «Cash.ch» unter dem Titel: «Zwei Grafiken zum Schweizer Franken, die Bände sprechen».