Vor einer Blase herrscht zunächst Überschwang. Im Mai ist in China der heimische Markt für A-Aktien in Überschwang verfallen, seither griff dieser auf die Märkte von «Greater China» und Südkorea über. In einigen Sektoren wächst sich diese Überhitzung langsam zu einer Blase aus, die Preise scheinen auf ein unhaltbar hohes Niveau gestiegen zu sein. Es gibt Parallelen zu der TMT-Blase (Technologie, Medien und Telekommunikation) von 1999/2000. Ich nenne diese neue Blase «BEVI».

Robin Parbrook ist Head of Asia ex Japan Equities.

Was meinen wir mit «BEVI»?

Trotz all des Geredes vom Überschwang ist BEVI nicht mit «bevvy» zu verwechseln, was in meiner Heimat Schottland ein Slangausdruck für ein alkoholisches Getränk ist. Wir nennen die Blase so, weil sie sich auf Aktien aus den folgenden Sektoren konzentriert:

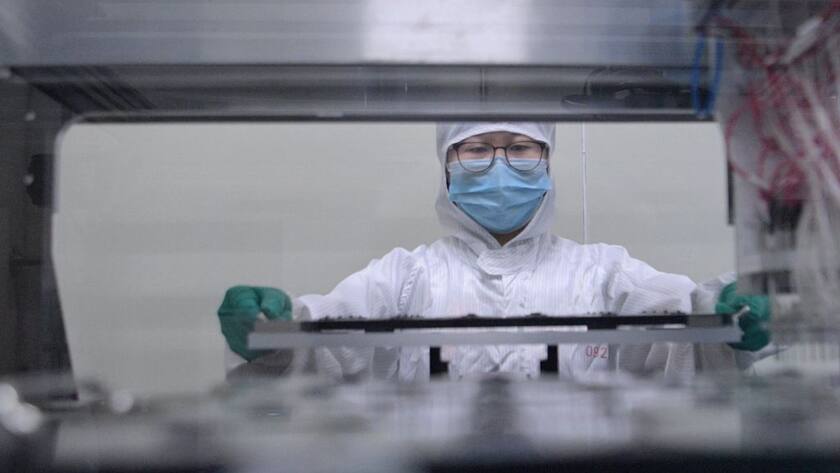

- B – Biotech- und verwandte Pharmaunternehmen – vor allem solche, die kaum Umsätze und nur eine Pipeline voller Hoffnungen und Träume haben;

- EV – Unternehmen, die ein Ventil, einen Halbleiter, eine Batterie oder irgendeine andere Komponente herstellen, die in einem Elektrofahrzeug (engl. electric vehicle, daher EV) verbaut werden können – und natürlich insbesondere in einem Tesla. Dabei spielt es keine Rolle, ob sie bereits Aufträge an Land gezogen haben, es reicht die Aussicht darauf in der Zukunft;

- I – Internet- und alle Technologieunternehmen, die von sich sagen können, dass sie im Bereich Internet, Cloud, E-Commerce, Heimarbeit und mobiles Gaming tätig sind. Am stärksten sind Unternehmen gefragt, deren Verluste noch immer steigen, möglichst sogar schneller als die Einnahmen, und deren Modell «neu» und noch nicht erprobt ist, aber die Generation Z einfach begeistert.

Was bläht diese Blase auf?

Die treibende Kraft der jüngsten Bewegungen in China und Nordasien waren in erster Linie die Zuflüsse heimischer Kleinanleger. Das Ausmass, in dem die chinesischen Aktien gestiegen sind, kann am Verlauf von zwei chinesischen Indizes, dem MSCI China und dem Shanghai Shenzhen CSI 300 abgelesen werden.

Die Stimmung unter den Privatanlegern in Asien hat sich dramatisch gewandelt, der einfache Kleinanleger hat Geschmack an der Börse gefunden. Hinzu kommt, dass in China und Südkorea mittlerweile deutlich öfter Aktien als Sicherheit bei der Kreditvergabe akzeptiert werden. Und in Hongkong sind Börsengänge mittlerweile wieder 200 bis 300 Mal überzeichnet.

Man kann also sagen, dass die Warnlichter dunkelgelb leuchten. Vorsicht ist geboten! China hat die Rallye weiter angeheizt, indem das staatliche China Securities Journal einen viel beachteten Artikel mit dem Titel «Die Förderung eines gesunden Bullenmarktes nach der Pandemie ist wichtig» veröffentlichte. Dies war der Auslöser für einen dramatischen Anstieg des spekulativen Handels Anfang dieses Monats.

Wie gross ist die Blase?

Die Blase ist in einigen Segmenten ziemlich gross und scheint sich auf andere auszudehnen. Für diejenigen Leser, die sich an den Zeitraum 1999/2000 erinnern können, wird das aktuelle Umfeld Erinnerungen wecken. Und freilich werden die Sell-Side-Analysten immer kreativer, erstellen neue Bewertungsmodelle und überbieten sich gegenseitig mit überzogenen Kurszielen für viele Aktien.

Die Kurse einiger Titel aus den genannten Sektoren sind inzwischen in luftiger Höhe. Die Preise von Biotech-Aktien sind wohl am verrücktesten. Beispiele gibt es viele, hier seien nur ein paar beschrieben. Ein Unternehmen hat seine Marktkapitalisierung seit dem Börsengang Mitte Juni vervierfacht, wobei es gar keine Einnahmen erzielt und sich lediglich ein oder zwei Medikamente in der Pipeline befinden, die Stand heute ein gewisses Potenzial haben.

Von einem anderen Biotech-Unternehmen aus der Region ist der Aktienkurs seit Jahresbeginn um das 22-fache gestiegen. Wir konnten über die Firma kaum Informationen finden, doch anscheinend hat sie bei einer Marktkapitalisierung von 6 Milliarden Dollar 60 Mitarbeiter und keine Erlöse.

Wie gefährlich ist diese Blase?

Bis Anfang Juli konzentrierten sich die Exzesse vor allem auf Unternehmen aus der zweiten Reihe und nicht auf die Schwergewichte. Deshalb waren wir eher gelassen, schliesslich schien das Abwärtsrisiko für die wichtigen Indizes nicht hoch. Allerdings sind wir sind zunehmend besorgt über den Internetsektor, insbesondere in China.

In den meisten von asiatischen Fonds verwendeten Standardbenchmarks macht China einen Anteil von rund 40-50 Prozent aus, und im MSCI China entfallen immerhin ca. 40-45 Prozent auf Internetwerte. Eine Blase, die sich in diesem Sektor ausbreitet, birgt also die Gefahr deutlicher Marktrückschläge.

Zu Beginn blieben die chinesischen Technologieriesen Alibaba und Tencent aussen vor und wir hielten die Marktrisiken für nicht so ernst. Inzwischen haben sich diese beiden jedoch angeschlossen. Als kurios kann empfunden werden, dass der Aktienkurs von Alibaba in der ersten Juliwoche um mehr als den gesamten Marktwert der HSBC-Bank stieg.

Es läuten die Alarmglocken

Im Falle von Alibaba und Tencent können zumindest die Netzwerkeffekte und Investitionsstrategien die jüngsten Kursgewinne vielleicht noch teilweise rechtfertigen. Bei vielen anderen Internetunternehmen steckt sicherlich viel Spekulation dahinter.

Wir stellen in Frage, ob Netzwerkeffekte, die man eindeutig im E-Commerce, in den Online-Medien usw. erhält, wirklich auch nur annähernd so stark sind wie beim Bike-Sharing, bei Taxis, Essenslieferungen, Hotelbuchungen, Gruppeneinkäufen und so weiter. Gewiss sind in den USA auch nicht alle Internetwerte gleich geschaffen. Wird China viel anders sein? Um auf den Rest des Marktes zurückzukommen: Viele andere Sektoren liegen am Boden.

Die ASEAN-Märkte haben Probleme, Australien unternimmt nichts und Immobilien, Banken, zyklische Werte, Industrieunternehmen sowie Öl & Gas stehen nach wie vor nicht in der Gunst der Anleger. Dies wiederum ist der TMT-Blase sehr ähnlich. Privatanleger jagen nur den heissen Themen und Geschichten nach.

Wie besorgt sollten wir also sein und wie lange könnte dieser Zustand anhalten?

Da auch weitere Internet- und Technologiesegmente heiss gelaufen sind, machen wir uns nun, wie oben erwähnt, Sorgen über die Abwärtsrisiken für die asiatischen Märkte. Allein aufgrund früherer Erfahrungen, die mit durch Privatanleger verursachten Blasen in Asien gemacht wurden, gehen wir davon aus, dass sich der Markt noch weiter aufblähen wird, ehe er platzt.

Wir rechnen jedoch damit, dass sich die Blase weitgehend auf den BEVI-Sektor beschränken wird. Wer nicht der Herde hinterherlaufen will, dem bieten sich in Asien Chancen, beispielsweise bei grossen Banken oder hochwertigen Rohstoffaktien mit einer Dividendenrendite von 7 Prozent.